Als Hersteller von Investitionsgütern kann AIXTRON von Schwankungen im allgemeinen wirtschaftlichen Umfeld betroffen sein. Diese können sich auf die eigenen Lieferanten, die Herstellungskosten und die Absatzmöglichkeiten auswirken, die durch die Investitions- bereitschaft der Kunden getrieben werden.

Das wirtschaftliche Umfeld im Jahr 2023 hat sich trotz zahlreicher Herausforderungen in manchen Regionen etwas positiver als erwartet entwickelt. Vor allem die US- amerikanische Wirtschaft entwickelte sich besser als vorhergesehen, während das Wachstum in anderen Regionen der Welt stark variierte und unter den Erwartungen blieb. Die Zentralbanken hielten zur Eindämmung der hohen Inflation weiter an Leitzinserhöhungen fest. Die Inflation ließ zwar leicht nach, lag jedoch weiterhin in vielen Bereichen auf einem sehr hohen Niveau. Auch die Lieferketten entspannten sich, getrieben durch niedrigere Frachtkosten und gestiegener Frachtkapazität.

Nach den deutlichen Anpassungen der Wachstumsprognosen zu Beginn des Jahres 2023 geht der Internationale Währungsfonds (IWF) in seinem “World Economic Outlook Update” (WEO) vom Januar 2024 von 3,1% und damit stabilem Wachstum der globalen Wirtschaftsleistung gegenüber 2023 aus. Die Prognose für 2024 liegt damit auf dem Niveau der Prognose vom Oktober 2023. Für die Industrienationen beträgt die für 2024 erwartete Wachstumsrate 1,5% (2023: 1,6%). Die Wachstumsrate für die Schwellen- und Entwicklungsländer in 2024 soll 4,1% betragen (2023: 4,1%). Erwartungen für den Welthandel im Jahr 2023 lagen bei 0,4% (2022: 5,2%) und sollen 2024 auf 3,3% steigen, während sich die Inflationsrate der Industrienationen mit 5,8% gegenüber dem Vorjahr deutlich verringern soll (2022: 6,8%).1

Auch der stark exportorientierte deutsche Maschinen- und Anlagenbau hatte im Jahresverlauf unter zunehmender Investitionszurückhaltung der Kunden aufgrund der gestiegenen wirtschaftlichen Unsicherheiten zu leiden. Gemäß der Auftragsbilanz des Verbands Deutscher Maschinen- und Anlagenbau e. V. (VDMA) verzeichneten die Unternehmen im Jahr 2023 einen preisbereinigten Rückgang der Auftragseingänge um 12%. Bestellungen aus dem Ausland nahmen um 13% ab, während inländische Bestellungen um 11% zurückgingen.2

Die Nachfrage nach AIXTRON-Produkten hängt weiterhin im Wesentlichen von branchenspezifischen Entwicklungen ab, z.B. der Einführung neuer Anwendungen in der Unterhaltungselektronik, in der IT-Infrastruktur, im Bereich der Elektromobilität oder der Nachfrage in Teilsegmenten des globalen Halbleitermarktes. Diese Entwicklungen basieren auf den Megatrends Digitalisierung, Elektrifizierung sowie Nachhaltigkeit und zeigten sich weiterhin sehr robust.

Der US-Dollar-Wechselkurs hat sich durch die Zinspolitik der amerikanischen Notenbank Fed bei der Bekämpfung der Inflation im Verlauf des Jahres 2023 sehr volatil gezeigt. Zum Jahresende 2023 lag der US-Dollar 3,5% unter dem Vorjahreskurs bei 1,11 USD/EUR

1 IWF: World Economic Outlook Update, Januar 2024

2 VDMA, Auftragseingang Dezember/Gesamtjahr 2023, Februar 2024

(2022: 1,07 USD/EUR). AIXTRON wendete im Geschäftsjahr 2023 einen durchschnittlichen USD/EUR-Wechselkurs von 1,08 USD/EUR an (Q1/2023: 1,07 USD/EUR; Q2/2023: 1,09 USD/EUR; Q3/2023: 1,09 USD/EUR; Q4/2023: 1,08 USD/EUR). Im Jahresmittel lag der Wechselkurs damit leicht über dem Vorjahresdurchschnitt (2022: 1,06 USD/EUR). Dies hatte im Vergleich zum Vorjahr entsprechend moderate Auswirkungen auf die in US- Dollar-fakturierten Umsatzerlöse des Konzerns.

Der AIXTRON-Vorstand analysiert die Entwicklung der Weltwirtschaft und der Finanzmärkte fortlaufend und entscheidet darauf aufbauend, welche Maßnahmen zu ergreifen sind, um AIXTRON vor nachteiligen exogenen Einflüssen zu schützen. Die globalen Krisensituationen und Marktentwicklungen hatten insgesamt weiterhin nur geringe Auswirkungen auf das Geschäft von AIXTRON. Im Jahr 2023 wurden keine Devisentermingeschäfte oder sonstige Kurssicherungsgeschäfte durchgeführt. Daher bestanden zum 31. Dezember 2023 keine Kurssicherungsverträge. Der Vorstand behält sich vor, in Zukunft Kurssicherungsgeschäfte durchzuführen, sollte dies als sinnvoll erachtet werden.

Wettbewerber im Markt für CVD/MOCVD-Anlagen sind Veeco Instruments, Inc. (USA) („Veeco‘‘), Taiyo Nippon Sanso (Japan) („TNS“), Tokyo Electron Ltd. (Japan) („TEL“), ASM International N.V. (Niederlande) (“ASMI”), Nuflare Technology Inc. (Japan) („Nuflare“), Advanced Micro-Fabrication Equipment Inc. (China) („AMEC“), Beijing NAURA Microelectronics Equipment Co., Ltd. (China) (“Naura”), und Tang Optoelectronics Equipment Corporation Limited (China) („TOPEC”). Auch andere Unternehmen versuchen weiterhin, eigene CVD/MOCVD-Anlagen bei ihren Kunden zu qualifizieren. So haben beispielsweise Technology Engine of Science Co. Ltd. (Südkorea) („TES“), Zhejiang Jingsheng Mechanical & Electrical Co., Ltd. (China) („JSG“), Hermes-Epitek Corp. (Taiwan) („HERMES“), und Shenzhen Nashe Intelligent Equipment Co., Ltd. (China) (“Naso Tech”) an der Entwicklung eigener CVD/MOCVD-Anlagenlösungen gearbeitet und versuchen, diese im Markt zu etablieren.

Gemäß einer Studie des Marktforschungsinstituts Gartner hat AIXTRON seine weltweite Marktführerschaft für MOCVD-Anlagen im Jahr 2022 gehalten. AIXTRON belegt erneut den Spitzenplatz: Der Marktanteil von AIXTRON ist demnach zwar leicht gesunken, mit 70% Marktanteil (2021: 75%), gefolgt von AMEC (China) mit 18% (2021: 14%) und Veeco (USA) mit 12% (2021: 11%). Gleichzeitig wuchs der weltweite Markt für MOCVD-Anlagen 2022 im Vergleich zum Vorjahr von USD 561 Mio. auf USD 566 Mio. Für das Geschäftsjahr 2023 liegen noch keine aktuellen Zahlen unabhängiger Marktanalysten über Marktanteile vor.

Leistungshalbleiter auf Basis von Wide-Band-Gap (WBG)-Materialien sind eine der Haupt- Anwendungen der AIXTRON-Depositionstechnologie. Diese Materialien ermöglichen die Herstellung von sehr kompakten und hocheffizienten Netzteilen und AC/DC- sowie DC/ DC-Wandlern, die z.B. im industriellen Bereich bei der Stromversorgung moderner Rechenzentren oder bei der effizienteren Einspeisung regenerativer Energien in das Stromnetz und in der Elektromobilität eingesetzt werden. Sie finden daher zunehmende Verwendung in einem breiten Spektrum von Applikationen, die einen weiten Leistungsbereich abdecken können. WBG-Leistungshalbleiter reduzieren die Wandlungsverluste um bis zu 40% und tragen somit signifikant zu einer Steigerung der Energieeffizienz und Reduktion des CO2-Ausstoßes bei. Es gibt zwei Hauptgruppen von kommerziell verfügbaren WBG-Leistungshalbleitern: GaN (Galliumnitrid) und SiC (Siliziumkarbid).

GaN-Halbleiterbauelemente werden vor allem im Bereich niedriger und mittlerer Leistungs- und Spannungsklassen eingesetzt, wie etwa in Netzteilen für Smartphones und Laptops sowie in der Stromversorgung für moderne Rechenzentren. Laut Analysten der Yole Group (Yole) lag der Umsatz mit GaN-Halbleiterbauelementen im Jahr 2023 bei USD 235 Mio. gegenüber USD 126 Mio. im Jahr 2021 und ist damit in den letzten zwei Jahren im Schnitt um über 30% pro Jahr gewachsen, was die steigende Marktakzeptanz der GaN- Technologie im Bereich der Leistungshalbleiter unterstreicht. Zum Beispiel gibt es bereits ein breites Angebot an kommerziell verfügbaren 65W-Netzteilen, die die GaN- Technologie verwenden und als solche vermarktet werden. Darüber hinaus erschließen Kunden fortlaufend neue Anwendungen, zum Beispiel im Bereich von Rechenzentren, in der IT-Infrastruktur sowie bei Micro Invertern im Bereich der Photovoltaik oder On-Board- Chargern im Bereich der Elektromobilität. Zudem verbreitert sich die Kundenbasis für AIXTRON-Anlagen zur Herstellung von GaN-Halbleiterbauelementen kontinuierlich während Bestandskunden ihre Fertigungskapazitäten erweitern.

Aufgrund der vielfältigen Einsatzmöglichkeiten erwarten Analysten von Yole, dass der Markt für GaN-Leistungshalbleiter weiter sehr stark wächst, bis auf auf USD 2,2 Mrd. im Jahr 2028. Dies würde einem durchschnittlichen jährlichen Wachstum (CAGR) von rund 60% entsprechen.

Ferner finden GaN-Halbleiterbauelemente zunehmenden Einsatz im Bereich der Hochfrequenztechnik. In 5G-Telekommunikationsnetzwerken und voraussichtlich auch in nachfolgenden Netzwerk-Generationen wie etwa 6G kommt der Vorteil der GaN- Technologie von geringeren Leistungsverlusten bei hohen Frequenzen zum Tragen. Daher stellen immer mehr Hersteller von Hochfrequenzschaltern ihre Produktion von Silizium auf GaN um. Die Analysten von Yole gehen davon aus, dass der Markt für GaN- Hochfrequenz-Halbleiterbauelemente von USD 1,3 Mrd. im Jahr 2022 auf USD 3,0 Mrd. im Jahr 2027 mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 18% wachsen wird.

Die Verbreitung von SiC-Leistungshalbleitern im Bereich der Hochspannungs- und Hochleistungsanwendungen hat sich im Jahr 2023 weiter erhöht. Hauptanwendungsfelder sind in der Elektromobilität insbesondere die Inverter im Antriebsstrang sowie die On-Board-Charger, aber auch die Ladestationen, sowie die Inverter im Bereich der industriellen Photovoltaik und Windenergie. SiC wird darüber hinaus in industriellen Motorsteuerungen verwendet. In all diesen Anwendungen ermöglicht SiC eine signifikante Verringerung der Wandlungsverluste bei der Umwandlung elektrischer Energie. Dies führt zum Beispiel bei E-Fahrzeugen zu einer größeren Reichweite pro Batterieladung und im Bereich der Energieerzeugung zu geringeren Wandlungsverlusten.

Getrieben durch deutlich gesteigertes Bewusstsein der Bedeutung von Energieeffizienz und CO2-Reduktion, sowohl in der Regulatorik als auch im privaten Sektor sowie durch in mehreren Ländern verhängte Verbote des Verkaufs von Fahrzeugen mit Verbrennungsmotoren ab 2035, haben Fahrzeughersteller weltweit ihre Ziele für die Elektrifizierung des Antriebsstranges angezogen.

Aufgrund dieser Entwicklung prognostiziert Yole, dass der Markt für SiC-Bauelemente von USD 2 Mrd. in 2022 auf USD 8 Mrd. im Jahre 2027 mit einem CAGR von rund 40% anwächst, und prognostizieren damit noch stärkeres Wachstum als im Bericht aus dem Jahr zuvor (34% CAGR). Gemäß den Analysten ist dies insbesondere auf die Entwicklung des Verkaufs von Elektroautos und die entsprechende Schnell-Ladeinfrastruktur zurückzuführen.

Rote, orange und gelbe LEDs (ROY-LEDs) werden unter anderem in Großformat- Farbdisplays für Sportstadien, Flughäfen und Einkaufszentren sowie in Automobilrückleuchten oder für Indoor Farming eingesetzt. Zudem werden zunehmend Fernseher und Monitore im Premiumsegment mit Mini LEDs für die Hintergrundbeleuchtung als Alternative zu organischen Leuchtdioden (OLEDs) ausgestattet. Während der Markt für Anlagen zur Herstellung von traditionellen LEDs derzeit weitgehend stabil verläuft, erwarten die Analysten von Yole, dass der Markt für Anlagen zur Herstellung von Mini LEDs bis 2028 mit einer jährlichen Wachstumsrate von 31% wachsen wird. Das größte Wachstum ist dabei im Bereich der Automotive Anwendungen zu erwarten. Diese sollen gemäß Yole im gleichen Zeitraum mit durchschnittlich 99,5% pro Jahr wachsen.

Der Markt für UV-LEDs (Ultra-Violett-Leuchtdioden) ist ein weiteres, spezialisiertes Segment im LED-Markt, das AIXTRON adressiert. UV-LEDs werden für das Aushärten von Kunststoffen und zur Desinfektion von Oberflächen, von zirkulierender Luft und von (Trink-)Wasser eingesetzt. Aufgrund des steigenden Bedarfs an Hygiene wird erwartet, dass dieser Markt in der Zukunft an Bedeutung gewinnt. Nach einem initial starken Anstieg der Nachfrage nach Massenfertigungssystemen für UV-LEDs in den ersten Jahren der COVID-Pandemie hat sich diese seitdem deutlich reduziert auf Anlagen für Entwicklung und Kleinserienproduktion. Nichtsdestotrotz sind UV-LEDs ein Produktsegment mit sehr spezifischen Anwendungen wie Luftdesinfektionsanlagen, Fahrzeugklimatisierung oder Sterilisierung von fließendem Wasser.

Micro LEDs bilden eine Basis für neuartige Displays. Analysten erwarten den Einsatz von Micro LEDs zunächst in sehr kleinen Displays wie etwa Smartwatches und sehr großen Displays wie etwa großflächigen Premium-TVs. Langfristige Einsatzmöglichkeiten bieten darüber hinaus Displays in Smartphones, Tablets und Notebooks. Die Micro LED- Technologie befindet sich derzeit noch im Entwicklungsstadium, hat aber in der jüngsten Vergangenheit sehr große Investitionen erfahren. Die Geschwindigkeit der Marktentwicklung und damit die Wachstumsraten hängen stark mit dem prognostizierten technischen Fortschritt zusammen, ist aber allgemein sehr hoch. Die Marktforscher der Firma Yole schätzen den Markt für Micro LED Panel in 2024 auf ca. USD 150 Mio. mit einem starken Wachstum auf USD 1 Mrd. in 2027 und weiter auf USD 2,2 Mrd. im Basisszenario (entspricht einem CAGR von 80%) bzw. auf USD 12 Mrd. im “Full Penetration Szenario” (entspricht einem CAGR von 130%) im Jahr 2030.

Mit zunehmender Reife der Micro LED-Technologie erwartet AIXTRON, dass der aktuell noch sehr junge Markt für Micro LEDs sich sowohl technisch als auch kommerziell weiterentwickelt. Im Fokus der Entwicklungen stehen dabei aktuell die Kosten pro Pixel, sowie die Ausbeute und Qualität des industriellen Herstellungsprozesses. Dementsprechend erwarten Analysten auch die initiale Einführung im Bereich der High- End-Anwendungen und daran anschließend eine kontinuierliche Erweiterung der Anwendungen über weitere Segmente.

Das Volumen der mittels Glasfaserkabel übertragenen Daten nimmt weiter zu, angetrieben durch die zunehmende Nutzung von Cloud Computing und Internetdiensten. Darüber hinaus wird in den kommenden Jahren durch den Siegeszug der künstlichen Intelligenz der Bedarf an Daten sogar weiter beschleunigt werden. Die weiterhin zunehmende Nutzung von Video-on-Demand und Kommunikation von vernetzten Geräten über das Internet ("Internet-of-Things") tragen ebenfalls zu steigenden Datenmengen bei. Neben Datenmengen spielt auch die schnelle Übertragung der Daten - mit Lichtgeschwindigkeit - eine wichtige Rolle für ein sich erweiterndes Anwendungsfeld der optischen Datenkommunikation. Dioden-Laser, die auf AIXTRON-Anlagen hergestellt werden, sind dabei Schlüsselkomponenten für optische Hochgeschwindigkeits- Datenübertragung. Das Wachstum des globalen Datenverkehrs durch KI, die mobile Telekommunikation, die Umstellung auf 5G-Standards und der kontinuierliche Ausbau von Glasfasernetzen erhöhen die Nachfrage nach Lasern als optische Signalsender, Photodioden als Empfänger und optischen Verstärker und Schaltern.

Marktforschungsunternehmen wie Yole und Strategies Unlimited gehen davon aus, dass die Investitionen in laserbasierte Kommunikation weiter zunehmen werden, um den wachsenden Datenverkehr zu bewältigen. Die Analysten von Yole gehen davon aus, dass der Absatz von Transceivern, die in der Telekommunikation eingesetzt werden, von 2022 bis 2028 mit einer jährlichen Rate von 12% wachsen wird. Das gesamte Marktvolumen im Jahr 2028 wird von Yole auf über USD 22,3 Mrd. USD geschätzt. Yole erwartet auch, dass die Nachfrage nach den dafür verwendeten Laserdioden bis 2026 stark ansteigen wird und geht nun davon aus, dass die Datenkommunikation in den nächsten fünf Jahren der größte Treiber der Nachfrage sein wird.

Laserbasierte 3D-Sensoren werden häufig in hochwertigen Mobiltelefonen verwendet. Seit der Markteinführung dieser Technologie im Jahr 2017 mit dem iPhone X verwendet Apple sie in seiner aktuellen Smartphone-Generation und setzt sie auch in seiner Tablet- Serie ein. Diese Sensoren werden verwendet, um die Umgebung dreidimensional zu erfassen, was für viele Anwendungen wie Augmented Reality wichtig ist.

Eine weitere schnell wachsende Anwendung dieser Technologie findet sich im Automobilsektor. Autonom fahrende Fahrzeuge benötigen eine solche 3D- Sensortechnologie, um auch bei Nacht und schlechten Wetterbedingungen die Straße vor ihnen zu überwachen und das Fahrzeug entsprechend autonom steuern zu können.

Nach Angaben des Marktforschungsunternehmens Yole wird die Nachfrage nach laserbasierten 3D-Sensoren, sogenannten Vertical Cavity Surface-Emitting Lasern, von USD 980 Mio. im Jahr 2022 auf USD 1,4 Mrd. im Jahr 2028 steigen, was einer durchschnittlichen jährlichen Wachstumsrate von 6 % entspricht.

Neben den Anwendungen in der Unterhaltungselektronik werden kanten- und oberflächenemittierende Laser zunehmend im Industrie- und Automobilsektor im Bereich der 3D-Sensorik eingesetzt. Yole erwartet hier einen starken Anstieg der Nachfrage nach diesen Komponenten von 71% bis 2028.

Das Geschäftsjahr 2023 war erneut von wichtigen geopolitischen Ereignissen geprägt, die teilweise erhebliche makroökonomische Auswirkungen hatten. Die Energiekrise, die Inflation und schwerwiegende geopolitische Konflikte sind Beispiele für externe Faktoren, mit denen sich viele Menschen und Unternehmen auseinandersetzen mussten. Wir sind diesen Herausforderungen durch gezielte Maßnahmen erfolgreich begegnet. So konnten wir viele neue Kolleginnen und Kollegen gewinnen und unsere im Jahresverlauf erhöhte Prognose in allen Bereichen voll erfüllen. Die Nachfrage nach unseren Anlagen und insbesondere der neu eingeführten G10-Produktfamilie war und ist weiterhin sehr stark. Auch entwickelte sich unsere Profitabilität wie von uns erwartet.

Die sehr stark gestiegene Nachfrage nach AIXTRON-Anlagen zur Herstellung von energieeffizienten Siliziumkarbid (SiC)- und Galliumnitrid (GaN)-Leistungsbauelementen konnte eine vorübergehend niedrigere Nachfrage nach Anlagen zur Herstellung von Lasern sowie LEDs überproportional ausgleichen.

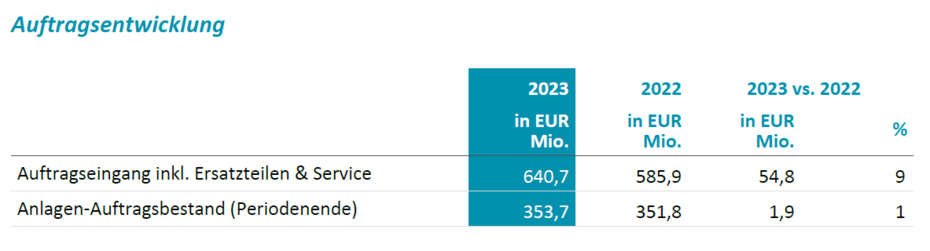

Mit Aufträgen im Gesamtwert von EUR 640,7 Mio. (2022: EUR 585,9 Mio.) verzeichneten wir im Geschäftsjahr 2023 ein um 9% gestiegenes Auftragsvolumen. Auch die Umsatzerlöse entwickelten sich wie erwartet positiv und lagen mit EUR 629,9 Mio. (2022: EUR 463,2 Mio.) im Rahmen der abgegebenen Prognose. Die erzielte Bruttomarge lag mit 44% im Rahmen der Erwartungen. In den gestiegenen Betriebsaufwendungen von EUR 122,3 Mio. waren vor allem gestiegene Aufwendungen für die Forschung und Entwicklung enthalten. Das operative Ergebnis lag bei EUR 156,8 Mio. mit einer EBIT-Marge von 25% (2022: EUR 104,7 Mio.; 23%). Daraus resultierte ein Konzernjahresüberschuss in Höhe von EUR 145,2 Mio. (2022: EUR 100,5 Mio.). Für das Geschäftsjahr 2023 wurde ein Free Cashflow (Cashflow aus betrieblicher Tätigkeit - Investitionen in Sachanlagen, immaterielle Vermögenswerte und langfristige Finanzanlagen + Ergebnis aus dem Abgang von Sachanlagen) von EUR -109,7 Mio. (2022: EUR 7,7 Mio.) ausgewiesen.

Im Jahr 2023 hat AIXTRON die Erneuerung des Produktportfolios abgeschlossen, nachdem im September des Jahres zusätzlich zu den Anlagen G10-SiC und G10-AsP auch die neue G10-GaN erfolgreich im Markt eingeführt wurde. Für alle Anlagen der G10-Produktfamilie konnten bereits signifikante Bestellungen sowohl von Bestands- als auch von Neukunden verzeichnet werden. Um auch in der Zukunft eine nachhaltig profitable Entwicklung der AIXTRON-Gruppe zu erreichen, fokussiert sich unser Produktportfolio ausschließlich auf Produktlinien mit einem positiven Ergebnisbeitrag oder solche, die in absehbarer Zeit einen signifikanten Return on Invest (ROI) versprechen.

US-Dollar basierte Auftragseingänge und der Anlagenauftragsbestand des Geschäftsjahres 2023 wurden jeweils zum Jahres-Budgetkurs von 1,15 USD/EUR erfasst (2022: 1,20 USD/EUR). Ersatzteil- und Serviceaufträge sind im Auftragsbestand nicht enthalten.

Der Gesamtauftragseingang inklusive Ersatzteilen & Service lag im Geschäftsjahr 2023 mit EUR 640,7 Mio. deutlich über dem Vorjahreswert. Dies spiegelt die anhaltend starke Nachfrage insbesondere aus der Leistungselektronik wider. Im 4. Quartal 2023 lag der Auftragseingang mit EUR 204,5 Mio. um 73% über dem Vorquartal (3. Quartal 2023: EUR 118,5 Mio.).

Der Anlagenauftragsbestand zum 31. Dezember 2023 lag mit EUR 353,7 Mio. ebenfalls über dem Auftragsbestand am Vorjahresende von EUR 351,8 Mio. (Budgetkurs 2023: 1,15 USD/EUR; Budgetkurs 2022: 1,20 USD/EUR). Im Vergleich zum Ende des Vorquartals verringerte sich aufgrund der hohen Anzahl von Auslieferungen im vierten Quartal der Auftragsbestand per Jahresende leicht um 4% (30. September 2023: EUR 368,0 Mio.).

Im Rahmen eines strengen internen Prozesses hat AIXTRON klare Bedingungen definiert, die für die Erfassung von Anlagenaufträgen im Auftragseingang und Auftragsbestand erfüllt sein müssen. Diese Bedingungen umfassen die folgenden Anforderungen:

Darüber hinaus und unter Einbeziehung aktueller Marktbedingungen behält sich der Vorstand das Recht vor, zu prüfen, ob die tatsächliche Umsetzung jedes Auftrags innerhalb eines angemessenen Zeitraums auch hinreichend wahrscheinlich ist. Wenn der Vorstand im Rahmen dieser Prüfung zu dem Schluss kommt, dass die Realisierung eines Auftrags nicht hinreichend wahrscheinlich oder mit einem übermäßig hohen Risiko behaftet ist, wird dieser spezifische Auftrag oder ein Teil dieses Auftrags nicht in den Auftragseingang aufgenommen bzw. so lange von der Erfassung als Auftragseingang und Auftragsbestand ausgeschlossen, bis das Risiko auf ein vertretbares Maß gesunken ist. Zu den Risikofaktoren gehören zum Beispiel technologische Risiken bei Aufträgen für neue Produktgenerationen oder Verzögerungen bei der Erteilung von Exportlizenzen. Der Auftragsbestand wird regelmäßig bewertet und – falls notwendig – entsprechend möglichen Auslieferungsrisiken angepasst.

Die Umsatzerlöse im Geschäftsjahr 2023 beliefen sich auf EUR 629,9 Mio. und lagen mit rund 36% deutlich über dem Vorjahresniveau (2022: EUR 463,2 Mio.). Im Geschäftsjahr 2023 wurden EUR 97,6 Mio. oder 15% der Umsatzerlöse durch den Verkauf von Verbrauchsmaterialien und Ersatzteilen, sowie Serviceleistungen erzielt (2022: 18%). Die Umsatzerlöse im Geschäft mit MOCVD-Anlagen stiegen gegenüber dem Vorjahr insgesamt um rund 40%. Insbesondere der starke Anstieg der Nachfrage nach MOCVD- Anlagen zur Herstellung von GaN- und SiC-Leistungsbauelementen führte zu einer Erhöhung der Anlagenumsatzerlöse im Bereich der Leistungselektronik. Die Nachfrage nach Anlagen aus dem Anwendungsfeld der Laser sowie LEDs lag aufgrund einer vorübergehend geringeren Nachfrage unter dem Vorjahr, erholte sich jedoch bereits deutlich im vierten Quartal. Die Umsatzanteile entwickelten sich wie folgt: Der Bereich Leistungselektronik trug mit 74% zu den Anlagen-Umsatzerlösen bei, gefolgt vom Bereich Optoelektronik mit 12% und LEDs inklusive Micro LEDs mit 11%.

Mit EUR 314,4 Mio. oder 50% entfiel etwa die Hälfte der gesamten Umsatzerlöse im Jahr 2023 auf die Nachfrage von Kunden aus Asien im Vergleich zu 68% im Vorjahr. Der deutlich höhere Anteil von Kunden in Europa ist auf eine gestiegene Nachfrage von

Unternehmen in Europa zurückzuführen.

Die Herstellungskosten beliefen sich im Geschäftsjahr auf insgesamt EUR 350,8 Mio. (2022: EUR 267,9 Mio.) und lagen im Verhältnis zum Umsatz bei 56% (2022: 58%). Somit ergab sich im Geschäftsjahr ein Bruttoergebnis von EUR 279,0 Mio. was einer Bruttomarge von 44% entspricht (2022: EUR 195,3 Mio. bzw. 42%). Die deutliche Steigerung der Bruttomarge um zwei Prozentpunkte ist vor allem auf einen verbesserten Produktmix zurückzuführen.

Die Betriebsaufwendungen haben sich im Geschäftsjahr 2023 absolut gesehen gegenüber dem Vorjahr deutlich erhöht, im Verhältnis zum Umsatz sind sie stabil geblieben. In absoluten Zahlen stiegen die Betriebsaufwendungen von EUR 90,6 Mio. im Jahr 2022 auf EUR 122,3 Mio. im abgelaufenen Geschäftsjahr. Zur Steigerung der Betriebsaufwendungen haben gestiegene Personalkosten aufgrund der höheren Mitarbeiterzahl sowie höherer variabler Vergütungsbestandteile beigetragen. Darüber hinaus sind die Aufwendungen für Forschung und Entwicklung gestiegen, während gleichzeitig höhere Erträge aus der Bewertung und dem Verkauf von Fonds sowie höhere Zuwendungen der öffentlichen Hand die gesunkenen Fremdwährungserträge überkompensierten.

Folgende Einzeleffekte sind dabei zu berücksichtigen:

Die Vertriebs- und Verwaltungskosten lagen im Jahresvergleich mit EUR 46,7 Mio. über dem Vorjahresniveau (2022: EUR 40,4 Mio.). Im Verhältnis zum Umsatz lagen die Vertriebs- und Verwaltungskosten bei 7% (2022: 9%). Die Kostenentwicklung war hauptsächlich auf höhere Personalkosten sowie höhere variable Vergütungsbestandteile zurückzuführen.

Die Forschungs- und Entwicklungskosten, einschließlich der Aufwendungen für die Entwicklungsaktivitäten für unsere neuen Anlagengenerationen, erhöhten sich im Vergleich zum Vorjahr deutlich um 52% auf EUR 87,7 Mio. (2022: EUR 57,7 Mio.). AIXTRON hat im Geschäftsjahr 2023 sowohl die Fertigstellung der neuen Produktgenerationen vorangetrieben, als auch bereits angefangen in die Entwicklung von Produkten der nächsten Generation zu investieren.

Die sonstigen betrieblichen Erträge und Aufwendungen saldierten sich im Geschäftsjahr 2023 zu einem Ertrag in Höhe von EUR 12,1 Mio. (2022: Ertrag von EUR 7,6 Mio.). Darin enthalten sind saldierte Erträge aus der Bewertung und dem Verkauf von Fonds in Höhe von EUR 4,8 Mio. (2022: EUR 0,0 Mio.). Die Zuwendungen für öffentlich geförderte Entwicklungsprojekte stiegen von EUR 5,3 Mio. im Vorjahr auf EUR 6,8 Mio. im Geschäftsjahr, was maßgeblich auf den Abschluss von zwei neuen Förderprojekten zurückzuführen war. In 2023 wurde ein saldierter Währungsgewinn in Höhe von EUR 0,8 Mio. (2022: EUR 2,8 Mio. Ertrag) aus Transaktionen in Fremdwährung und Umrechnung von Bilanzpositionen gebucht.

Die Personalkosten im Geschäftsjahr 2023 lagen mit EUR 115,0 Mio. 26% über dem Vorjahr (2022: EUR 91,1 Mio.). Dieser Anstieg geht auf Gehaltserhöhungen zum Ausgleich von Inflation, auf höhere variable Vergütungsbestandteile sowie gestiegene Personalkosten aufgrund der höheren Mitarbeiterzahl zurück.

Das Betriebsergebnis (EBIT) verbesserte sich im Jahresvergleich deutlich um 50% und belief sich im Geschäftsjahr 2023 insgesamt auf EUR 156,8 Mio. (2022: EUR 104,7 Mio.). Daraus resultierte eine EBIT-Marge von 25% (2022: 23%). Diese Entwicklung resultiert im Wesentlichen aus den im Jahresvergleich höheren Umsatzerlösen und der höheren Bruttomarge und ist auf die zuvor beschriebene Geschäfts- und Kostenentwicklung zurückzuführen.

Das Ergebnis vor Steuern lag 2023 mit EUR 157,7 Mio. deutlich über dem Vorjahresniveau (2022: EUR 105,1 Mio.). Dabei wurde ein positives Nettofinanzergebnis in Höhe von EUR 0,92 Mio. (2022: EUR 0,45 Mio. Ertrag) erzielt.

Im Geschäftsjahr 2023 wies AIXTRON einen saldierten Ertragsteueraufwand in Höhe von EUR 12,5 Mio. aus (2022: EUR 4,7 Mio. Aufwand aus Ertragsteuern). Dieser setzt sich zusammen aus einem Steueraufwand aus laufenden Steuern in Höhe von EUR 19,7 Mio. (2022: EUR 13,9 Mio.) und Erträgen aus der Aktivierung latenter Steuern in Höhe von EUR 7,2 Mio. (2022: EUR 9,2 Mio. Ertrag), die sich insbesondere auf Verlustvorträge aufgrund künftig zu erwartender Gewinne beziehen.

Der Konzern-Jahresüberschuss des AIXTRON-Konzerns im Geschäftsjahr 2023 lag mit EUR 145,2 Mio. bzw. 23% der Umsatzerlöse deutlich über dem Vorjahr (2022: EUR 100,5 Mio. bzw. 22%).

Die Bilanzsumme zum 31. Dezember 2023 erhöhte sich im Jahresvergleich auf EUR 1.029,9 Mio. (31. Dezember 2022: EUR 902,6 Mio.).

Das Sachanlagevermögen zum 31. Dezember 2023 erhöhte sich im Vergleich zum

31. Dezember 2022 auf EUR 147,8 Mio. (EUR 99,0 Mio. zum 31. Dezember 2022). Der deutliche Anstieg ist vor allem auf den Bau des Innovationszentrums zurückzuführen. Des Weiteren wurde in neue Demonstrationsanlagen in den Laboren sowie in den Ausbau der Produktions- und Entwicklungsflächen investiert.

Der bilanzierte Geschäfts- und Firmenwert lag zum 31. Dezember 2023 bei EUR 72,3 Mio. gegenüber EUR 72,5 Mio. zum Jahresende 2022. Die Differenz ist ausschließlich auf Wechselkursschwankungen zurückzuführen. Es wurden keine Wertminderungen identifiziert.

Die bilanzierten sonstigen immateriellen Vermögenswerte stiegen zum 31. Dezember 2023 auf EUR 4,4 Mio. (31. Dezember 2022: EUR 3,3 Mio.) aufgrund von Investitionen in Lizenzen, Software und IT-Lösungen.

Der Vorratsbestand, inklusive Komponenten und unfertiger Erzeugnisse, erhöhte sich gegenüber dem Vorjahr um EUR 170,9 Mio. auf EUR 394,5 Mio. (31. Dezember 2022: EUR 223,6 Mio.). Diese Entwicklung ist vor allem auf die höhere Bevorratung in Vorbereitung auf hohe geplante Umsätze in den kommenden Quartalen zurückzuführen. Die Lagerumschlaghäufigkeit zum Ende 2023 lag bei 0,9 (2022: 1,2).

Die Forderungen aus Lieferungen und Leistungen lagen zum 31. Dezember 2023 bei EUR 157,6 Mio. (31. Dezember 2022: EUR 119,7 Mio.) und spiegeln damit das hohe Volumen der Auslieferungen im vierten Quartal 2023 wider.

Die liquiden Mittel und finanziellen Vermögenswerte zum 31. Dezember 2023 verringerten sich auf insgesamt EUR 181,7 Mio. (31. Dezember 2022: EUR 325,2 Mio.). Diese Entwicklung ist im Wesentlichen auf den Aufbau der Vorräte, als Folge des Anstiegs des Geschäftsvolumens, den Anstieg der Forderungen, aufgrund eines überproportional starken Umsatzbeitrags des letzten Quartals, sowie die gestiegenen Investitionen insbesondere für den Bau des Innovationszentrums zurückzuführen.

Die sonstigen finanziellen Vermögenswerte enthalten zum 31. Dezember 2023 Fondsanlagen in Höhe von EUR 83,7 Mio. (31. Dezember 2022: EUR 220,4 Mio.).

Die Verbindlichkeiten aus Lieferungen und Leistungen stiegen aufgrund des erhöhten Einkaufsvolumens auf EUR 57,8 Mio. zum 31. Dezember 2023 (31. Dezember 2022: EUR

EUR 46,1 Mio.).

Die Rückstellungen (lang- und kurzfristig) betrugen zum 31. Dezember 2023 EUR 36,9 Mio. und lagen damit auf ähnlichem Niveau wie im Vorjahr (EUR 36,1 Mio. zum 31. Dezember 2022).

Die erhaltenen Anzahlungen lagen mit EUR 141,3 Mio. zum 31. Dezember 2023 auf Vorjahresniveau (31. Dezember 2022: EUR 141,2 Mio.) und spiegeln damit die weiterhin positive Auftragslage wider.

Die sonstigen kurzfristigen Verbindlichkeiten enthalten erhaltene Zahlungen für öffentlich geförderte Entwicklungsprojekte und sanken im Vorjahresvergleich auf EUR 5,4 Mio. (31. Dezember 2022: EUR 6,6 Mio.).

AIXTRON verfügt über ein zentrales Finanzmanagement, dessen wichtigstes Ziel die Sicherung der langfristigen Finanzkraft des Konzerns ist. Das Finanzmanagement bei AIXTRON umfasst das Kapitalstrukturmanagement, das Cash- und Liquiditätsmanagement sowie das Management von Währungs- und Investitionsrisiken. Finanzielle Prozesse und Verantwortlichkeiten werden konzernweit festgelegt. Die Investitionspolitik wird vom Aufsichtsrat genehmigt.

Das Kapitalstrukturmanagement zielt darauf ab, eine angemessene Kapitalstruktur für jedes Unternehmen innerhalb des Konzerns festzulegen und gleichzeitig Kosten und Risiken zu minimieren. Eine angemessene Struktur muss den steuerlichen, rechtlichen und kommerziellen Anforderungen entsprechen. Die Gruppe erhöht oder verringert das Kapital innerhalb der Konzerngesellschaften im Einklang mit der strategischen Ausrichtung der Gesellschaften.

Das Liquiditätsmanagement zielt darauf ab, die effektive Verwaltung der Cashflows innerhalb jedes Unternehmens zu gewährleisten. Die zentrale Finanzabteilung und das lokale Management überwachen die Geldströme innerhalb der Gruppe täglich und ergreifen bei Bedarf Korrekturmaßnahmen. Der Finanzierungsbedarf wird aus den Barmitteln innerhalb der Gruppe gedeckt, entweder durch konzerninterne Darlehen oder durch Eigenkapitalveränderungen.

Die Grundsätze der Investitionspolitik werden vom Vorstand festgelegt und vom Aufsichtsrat der AIXTRON SE genehmigt. Überschüssige Barmittel werden von der Finanzabteilung in Übereinstimmung mit dieser Politik investiert. Die Politik erlaubt ausschließlich risikoarme Investitionen.

Aufgrund unserer internationalen Geschäftstätigkeit erzielen wir einen Teil unserer Einnahmen in Fremdwährungen, insbesondere in US-Dollar. Das damit verbundene Wechselkursrisiko wird von der zentralen Finanzabteilung beobachtet und im Rahmendes Liquiditätsmanagements berücksichtigt. Spekulative Fremdwährungsgeschäfte werden nicht abgeschlossen.

Im Anlagenbau für die Halbleiterindustrie ist es wesentlich, stets über einen ausreichenden Bestand an liquiden Mitteln zu verfügen, um eine mögliche Geschäftsausweitung schnell finanzieren zu können. Der Finanzmittelbedarf von AIXTRON wird im Allgemeinen durch Mittelzuflüsse aus der laufenden Geschäftstätigkeit gedeckt. Zur Sicherung der weiteren Unternehmensfinanzierung und zur Unterstützung der unverzichtbaren Forschungs- und Entwicklungsaktivitäten kann das Unternehmen auf einen hohen Bestand an liquiden Mitteln und anderen kurzfristigen Anlagen zurückgreifen. Zusätzlich verfügt AIXTRON über die Möglichkeit, falls erforderlich und unter dem Vorbehalt der Zustimmung durch den Aufsichtsrat, Finanzinstrumente am Kapitalmarkt zu emittieren, um zusätzlichen Kapitalbedarf zu decken.

Die Eigenkapitalquote hat sich vor allem aufgrund des hohen Jahresüberschusses erhöht und lag zum 31. Dezember 2023 bei 75% gegenüber 73% zum 31. Dezember 2022.

Das Grundkapital der AIXTRON SE belief sich zum 31. Dezember 2023 auf EUR 113.411.020 (31. Dezember 2022: 113.348.420). Es ist eingeteilt in 113.411.020 auf den Namen lautende Stammaktien ohne Nennbetrag mit einem anteiligen Betrag am Grundkapital von EUR 1,00 je Aktie. Alle Aktien sind vollständig eingezahlt. Die Erhöhung des Grundkapitals geht auf die im Geschäftsjahr im Rahmen von Aktienoptionsprogrammen ausgegebenen Aktien zurück.

Im Geschäftsjahr 2023 wurden 62.600 Aktienoptionen aus Aktienoptionsprogrammen der Vergangenheit ausgeübt (2022: 56.400 Optionen) und keine neuen Aktienoptionen ausgegeben (2022: 0 Optionen).

Zum 31. Dezember 2023 und 2022 bestanden bei AIXTRON keine Bankverbindlichkeiten.

Zur Absicherung von erhaltenen Anzahlungen für Bestellungen verfügte der Konzern zum

31. Dezember 2023 über Avallinien in Höhe von EUR 104,4 Mio. (2022: EUR 105,2 Mio.), von denen zum Stichtag EUR 18,4 Mio. (2022: EUR 49,8 Mio.) in Anspruch genommen waren.

Im Geschäftsjahr 2023 tätigte AIXTRON Investitionen in Höhe von insgesamt EUR 62,6 Mio. (2022: EUR 29,7 Mio.).

Von den Gesamtinvestitionen wurden im Zuge des Wachstums des Konzerns EUR 60,2 Mio. (2022: EUR 27,4 Mio.) in Sachanlagen investiert. Davon entfallen wiederum EUR 36,6 Mio. auf den Bau des neuen Innovationszentrums, mit welchem im November 2023 begonnen wurde. Des Weiteren umfassen die Investitionen neben zusätzlichen Versuchs- und Demonstrationsanlagen in den Laboren auch den Ausbau der Produktions- und Entwicklungsflächen.

In immaterielle Vermögenswerte einschließlich Lizenzen wurden EUR 2,5 Mio. investiert (2022: EUR 2,3 Mio.).

Im Geschäftsjahr 2023 wurden Fondsanlagen in Höhe von EUR 139,4 Mio. verkauft. , während sich die Festgelder um EUR 0,0 Mio. veränderten (2022: EUR 79,6 Mio. Investitionen in Fondsanlagen; EUR 60,0 Mio. Verkauf bei Festgeldern).

Sämtliche Investitionen der Geschäftsjahre 2023 und 2022 wurden eigenfinanziert.

Zum Abschlussstichtag bestanden Investitionsverpflichtungen für den Bau des Innovationszentrums in Höhe von EUR 55,8 Mio., welche aus Eigenmitteln finanziert werden.

Der Bestand an liquiden Mitteln inklusive sonstiger finanzieller Vermögenswerte sank zum 31. Dezember 2023 auf EUR 181,7 Mio. (31. Dezember 2022: EUR 325,2 Mio.). Zum 31. Dezember 2023 enthielten die sonstigen finanziellen Vermögenswerte ausschließlich Fondsanlagen in Höhe von EUR 83,7 Mio. (31. Dezember 2022: EUR 220,4 Mio.). (siehe auch Investitionen).

Der Zugriff auf die liquiden Mittel der Gesellschaft unterliegt keinen Beschränkungen.

Der Cashflow aus betrieblicher Tätigkeit belief sich im Geschäftsjahr 2023 auf EUR -47,3 Mio. (2022: EUR 37,1 Mio.). Dies resultiert im Wesentlichen aus dem Aufbau der Vorräte sowie dem stichtagsbedingt erhöhten Forderungsbestand.

Der Cashflow aus Investitionstätigkeit lag im Geschäftsjahr 2023 bei EUR 78,1 Mio. (2022: EUR -48,3 Mio.). Der positive Zufluss war hauptsächlich durch den Verkauf von Fondsanlagen beeinflusst, der die Abflüsse für Investitionen in Sachanlagen und immaterielle Vermögenswerte überkompensierte (siehe auch Investitionen).

Der Cashflow aus Finanzierungstätigkeit belief sich 2023 auf EUR -35,9 Mio. (2022: EUR

-34,6 Mio.). Wesentliche Treiber waren die Auszahlung der Dividende in Höhe von EUR

-34,8 Mio. (2022: EUR -33,7 Mio.) sowie Rückzahlungen für Leasingverbindlichkeiten EUR

-1,9 Mio. (2022: EUR -1,5 Mio.). Die Einzahlungen aus der Ausgabe neuer Aktien im Rahmen von Aktienoptionsprogrammen beliefen sich auf EUR 0,8 Mio. (2022: EUR 0,7 Mio.).

Der Free Cashflow (Cashflow aus betrieblicher Tätigkeit - Investitionen in Sachanlagen, immaterielle Vermögenswerte und langfristige Finanzanlagen + Erlöse aus Veräußerungen) lag im Geschäftsjahr 2023 bei EUR -109,7 Mio. im Vergleich zu EUR 7,7 Mio. in 2022. Die Differenz gegenüber dem Vorjahr ist hauptsächlich auf den Aufbau des Vorratsvermögens, den stichtagsbedingt erhöhten Forderungsbestand, sowie gestiegene Investitionen in Sachanlagen zurückzuführen.

AIXTRON konzentrierte sich im Geschäftsjahr 2023 weiter auf die erfolgreiche, nachhaltig profitable Bedienung der adressierten Wachstumsmärkte. Zugleich trieb der Konzern die Entwicklungs- und Vertriebsaktivitäten insbesondere für Anlagen im Bereich der GaN- und SiC-Leistungselektronik sowie zur Herstellung von Lasern sowie Mini- und Micro LED- Displays voran.

Die Anlagen-Umsatzerlöse lagen 2023 bei EUR 532,3 Mio. Davon entfielen EUR 396,1 Mio. (74%) auf MOCVD/CVD-Anlagen zur Herstellung von Bauelementen für den Bereich Leistungselektronik (GaN/SiC) und EUR 66,2 Mio. (12%) auf MOCVD-Anlagen für den Bereich Optoelektronik (Laser, Solar und Telekom), sowie EUR 59,9 Mio. (11%) auf den Bereich LED inklusive Micro LED. In den genannten Endmärkten ist mit weiterem strukturellem Wachstum zu rechnen, weil die Materialien Galliumnitrid und Siliziumkarbid zunehmend das traditionelle Silizium in modernen Leistungselektronikbauelementen ersetzen, die Verwendung von Lasern in den Bereichen der optischen Datenübertragung und in der 3D-Sensorik weiter zunimmt und neuartige Micro LED Displays zunehmend kommerziell genutzt werden.

Zusätzlich zu den oben genannten Aktivitäten liegt ein Fokus auf den Kosten sowie den Margenbeiträgen einzelner Umsatzträger. Daneben prüft der Vorstand das Produktportfolio kontinuierlich mit Blick auf sich verändernde Rahmenbedingungen wie etwa Zeitfenster der Markteinführung neuer Technologien oder Bewertung der Produktanforderungen unserer Kunden.

Das Geschäftsjahr 2023 entwickelte sich in allen mit unserer Kerntechnologie adressierten Märkten sehr positiv, insbesondere im Bereich der GaN- und SiC- Leistungselektronik. Auch für die Zukunft erwartet die Geschäftsleitung weiteres Umsatzwachstum, das von den Megatrends Digitalisierung, Elektrifizierung und Nachhaltigkeit getragen wird.

Dabei verfügt die AIXTRON-Gruppe weiterhin über eine Finanzierungsstruktur mit einem hohen Bestand an liquiden Mitteln und ohne jegliche Bankverbindlichkeiten.

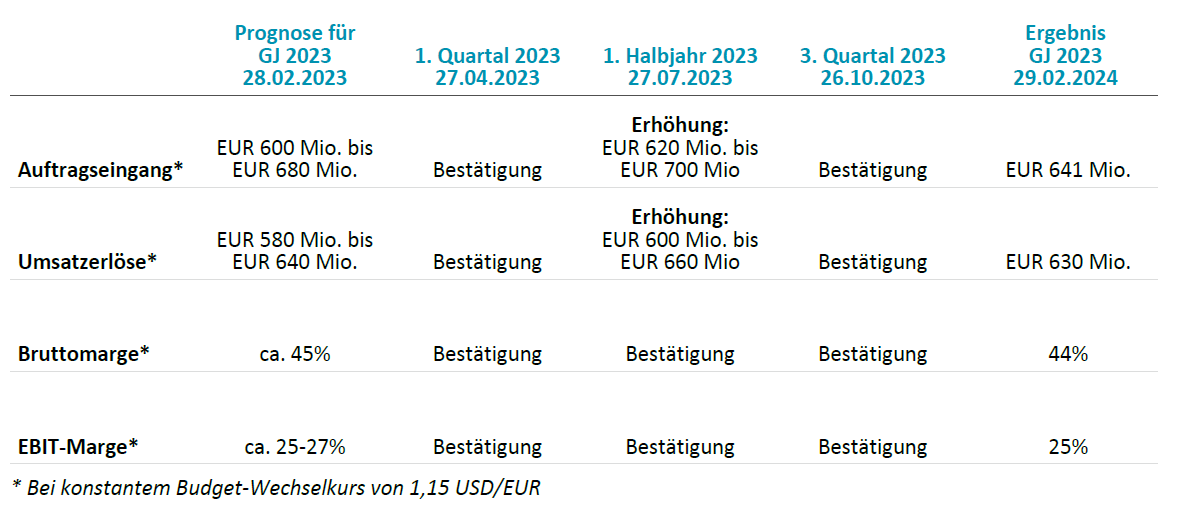

Die im Rahmen des Geschäftsberichts 2022 veröffentlichte Prognose für Auftragseingang, Umsatzerlöse, Brutto- und EBIT-Marge für das Geschäftsjahr 2023 wurde vollständig erfüllt. Dies gilt auch mit Blick auf die angepassten Prognosespannen für Auftragseingang und Umsatzerlöse, die zur Veröffentlichung der Halbjahresergebnisse erhöht worden sind:

Alan Tai

Taiwan/Singapore

Christof Sommerhalter

USA

Christian Geng

Europe

Hisatoshi Hagiwara

Japan

Nam Kyu Lee

South Korea

Wei (William) Song

China

AIXTRON SE (Headquarters)

AIXTRON 24/7 Technical Support Line

AIXTRON Europe

AIXTRON Ltd (UK)

AIXTRON K.K. (Japan)

AIXTRON Korea Co., Ltd.

AIXTRON Taiwan Co., Ltd. (Main Office)

AIXTRON Inc. (USA)

Christoph Pütz

Senior Manager ESG & Sustainability

Christian Ludwig

Vice President Investor Relations & Corporate Communications

Ralf Penner

Senior IR Manager

Prof. Dr. Michael Heuken

Vice President Advanced Technologies

Christian Ludwig

Vice President Investor Relations & Corporate Communications