Als Investitionsgüterhersteller kann AIXTRON von der Entwicklung des allgemeinen wirtschaftlichen Umfelds betroffen sein, da sich dieses auf die eigenen Lieferanten, auf die Herstellungskosten und auf die Absatzmöglichkeiten, getrieben durch die Investitionsbereitschaft der Kunden, auswirken könnte.

Die Weltwirtschaft hat sich im Jahr 2021 deutlich von dem COVID-19-bedingten Einbruch des Vorjahres erholt. Dies ist auf der einen Seite den mittlerweile verfügbaren COVID-19-Impfstoffen zu verdanken. Auf der anderen Seite wurde die Erholung der Weltwirtschaft durch weitere fiskalpolitische Maßnahmen unterstützt, insbesondere in den USA. Zugleich vollzieht sich die Erholung unterschiedlich schnell – abhängig etwa von der ungleichen Verteilung der Impfstoffe, den nationalen fiskal- und geldpolitischen Möglichkeiten oder dem unterschiedlichen Ausmaß der pandemiebedingten Belastung der einzelnen Volkswirtschaften, z.B. vorwiegend produktions- versus tourismusorientierte Ausrichtungen. Beispielsweise haben sich die für AIXTRON besonders wichtigen Volkswirtschaften China und die USA wesentlich schneller von der Krise erholt als viele andere Länder. In der zweiten Jahreshälfte wurde die Erholung jedoch teilweise durch pandemiebedingte Lieferengpässe und stark steigende Rohstoffpreise gebremst. Zudem bleibt die Entwicklung mit zahlreichen Unsicherheiten behaftet. Dazu gehören insbesondere der globale Fortschritt der Impfprogramme, die Inflationsentwicklung, die vor allem die Geldpolitik vor eine schwierige Aufgabe stellt, und auch die nicht Schritt haltende Beschäftigungsentwicklung. Insgesamt sieht der Internationale Währungsfonds (IWF) im Update seines World Economic Outlook vom Januar 2022 ein Wachstum der weltweiten Wirtschaftsleistung im Jahr 2021 von 5,9% nach 3,1% Rückgang in 2020. Für die Industrienationen beträgt die Wachstumsrate 5,0% (2020: -4,5%), die Wachstumsrate für die Schwellen- und Entwicklungsländer liegt bei 6,5% (2020: -2,0%) liegen. Der Welthandel ist währenddessen um 9,3% gewachsen (2020: -8,2%). Entsprechend positiv entwickelte sich auch die Lage im stark exportorientierten deutschen Maschinen- und Anlagenbau. Gemäß Berichten des Verbands Deutscher Maschinen- und Anlagenbau e. V. (VDMA) verzeichnete die Branche in den ersten elf Monaten des Jahres einen realen Anstieg der Auftragseingänge um 33%. Bestellungen aus dem Ausland nahmen dabei um 41% zu, inländische Bestellungen stiegen um 18%. Insgesamt flachte sich die Entwicklung im Zeitverlauf ab, da die Konjunktur zwar weiterhin gut läuft, Nachholeffekte aber inzwischen aufgearbeitet sind.

1)VDMA, Auftragseingang im Maschinenbau: Ostdeutschland und Deutschland, November 2021

Die Nachfrage nach AIXTRON-Produkten hängt weiterhin im Wesentlichen von branchenspezifischen Entwicklungen ab, z.B. der Einführung neuer Anwendungen in der Unterhaltungselektronik, in der IT-Infrastruktur, im Bereich der Elektromobilität oder der Nachfrage in Teilsegmenten des globalen Halbleitermarktes, welche sich – auch aufgrund des durch die Pandemie verstärkten Trends zur Digitalisierung – insgesamt weiterhin sehr robust zeigten. Daneben kann AIXTRON durchgehend und ohne Unterbrechungen auf eine stabile Lieferkette zugreifen.

Wesentlichen Einfluss auf die Entwicklung des US-Dollar-Wechselkurses im Jahr 2021 hatten die Erwartungen über die weitere Zinspolitik der amerikanischen Notenbank Fed. Entsprechend stark reagierte der Wechselkurs auf viele Nachrichten, seien es Inflationsraten oder Anleiherenditen, die auf ein nahendes Ende der lockeren Geldpolitik hindeuteten. Bewegte sich der US-Dollar im ersten Halbjahr in einer relativ engen Spanne um die Marke von 1,20 USD/EUR, wertete er mit steigendem Inflationsdruck im zweiten Halbjahr kontinuierlich auf. So schloss der US-Dollar zum Jahresende am 31. Dezember 2021 bei 1,1372 USD/EUR (2020: 1,2232 USD/EUR) und wertete damit insgesamt um 7% auf. AIXTRON wendete im Geschäftsjahr 2021 einen durchschnittlichen USD/EUR-Wechselkurs von 1,19 USD/EUR an (Q1/2021: 1,22 USD/EUR; Q2/2021: 1,20 USD/EUR; Q3/2021: 1,18 USD/EUR; Q4/2021: 1,15 USD/EUR). Im Jahresmittel lag der Wechselkurs damit knapp über dem Vorjahresdurchschnitt (2020: 1,14 USD/EUR).

Dies hatte im Vergleich zum Vorjahr entsprechend negative Auswirkungen auf die in US-Dollar-fakturierten Umsatzerlöse des Konzerns.

Der AIXTRON-Vorstand analysiert die Entwicklung der Weltwirtschaft und der Finanzmärkte fortlaufend und entscheidet darauf aufbauend, welche Maßnahmen zu ergreifen sind, um AIXTRON vor nachteiligen exogenen Einflüssen zu schützen. Im Jahr 2021 wurden keine Devisentermingeschäfte oder sonstige Kurssicherungsgeschäfte durchgeführt. Daher bestanden zum 31. Dezember 2021 keine Kurssicherungsverträge. Der Vorstand behält sich vor, in Zukunft Kurssicherungsgeschäfte durchzuführen, sollte dies als sinnvoll erachtet werden.

Wettbewerber im Markt für CVD/MOCVD-Anlagen sind Veeco Instruments, Inc. (USA) („Veeco‘‘), Taiyo Nippon Sanso (Japan) („TNS“), Tokyo Electron Ltd. (Japan) („TEL“), Advanced Mikro-Fabrication Equipment Inc. (China) („AMEC“), Tang Optoelectronics Equipment Corporation Limited (China) („TOPEC”) sowie LPE (Italien) und Nuflare Technology Inc. (Japan) („Nuflare“). Auch andere Unternehmen versuchen weiterhin, eigene MOCVD-Anlagen bei ihren Kunden zu qualifizieren. So haben beispielsweise Technology Engine of Science Co. Ltd. (Südkorea) („TES“), Zhejiang Jingsheng Mechanical (China) („JSG“) und HERMES Epitek (Taiwan) („HERMES“) an der Entwicklung eigener MOCVD-Anlagenlösungen gearbeitet und versuchen, diese im Markt zu etablieren.

Auf der Basis der veröffentlichen Geschäftszahlen der Wettbewerber sowie eigener Schätzungen sieht AIXTRON seine weltweite Marktführerschaft für MOCVD-Anlagen im Jahr 2020 bestätigt. AIXTRON belegt damit im fünften Jahr in Folge den Spitzenplatz: Der Marktanteil von AIXTRON betrug demnach 58%, gefolgt von Veeco (USA) mit 26% und AMEC (China) mit 16%. Gleichzeitig ging der weltweite Markt für MOCVD-Anlagen 2020 im Vergleich zum Vorjahr bei insgesamt USD 438 Mio leicht zurück. (2019: USD 488 Mio.). Für das Geschäftsjahr 2021 liegen noch keine aktuellen Zahlen unabhängiger Marktanalysten über Marktanteile vor.

Leistungshalbleiter auf Basis von Wide-Band-Gap (WBG) Materialien sind eine der Haupt-Anwendungen der AIXTRON-Depositionstechnologie. Diese Materialien ermöglichen die Herstellung von sehr kompakten und hocheffizienten Netzteilen und AC/DC- sowie DC/DC-Wandlern. Sie finden daher zunehmende Verwendung in einem breiten Spektrum von Applikationen, die einen weiten Leistungsbereich abdecken können. WBG-Leistungshalbleiter reduzieren die Wandlungsverluste um bis zu 50% und tragen somit signifikant zu einer Steigerung der Energieeffizienz und Reduktion des CO2 -Ausstoßes bei. Es gibt zwei Hauptgruppen von WBG-Leistungshalbleitern: GaN (Galliumnitrid) und SiC (Siliziumkarbid).

GaN-Halbleiterbauelemente werden vor allem im Bereich niedriger und mittlerer Leistungs- und Spannungsklassen eingesetzt, wie etwa in Netzteilen für Smartphones und Laptops sowie in der Stromversorgung für Server und andere IT-Infrastruktur. GaN-Halbleiterbauelemente hatten im Jahr 2020 erstmals signifikantes Volumen am Markt erzielt und verzeichnen seitdem rasantes Wachstum, insbesondere im Geschäftsjahr 2021. Kunden erschließen fortlaufend neue Anwendungen, zum Beispiel im Bereich von Mikro Invertern im Bereich der Photovoltaik oder On Board Chargern im Bereich der Elektromobilität. Zudem verbreitert sich die Kundenbasis für AIXTRON Anlagen zur Herstellung von GaN Halbleiterbauelementen kontinuierlich während Bestandskunden ihre Fertigungskapazitäten erweitern.

Aufgrund der vielfältigen Einsatzmöglichkeiten erwarten Yole Développment (Yole)-Analysten, dass der Markt für GaN-Leistungshalbleiter sehr stark wächst, von USD 46 Mio. im Jahr 2020 auf USD 1,1 Mrd. im Jahr 2026. Dies würde einem durchschnittlichen jährlichen Wachstum (CGAR) von 70 % zwischen 2020 bis 2026 entsprechen.

Ferner finden GaN-Halbleiterbauelemente zunehmenden Einsatz im Bereich der Hochfrequenztechnik. In 5G-Telekommunikationsnetzwerken und – voraussichtlich – auch in nachfolgenden Netzwerk-Generationen wie etwa 6G kommt der Vorteil der GaN-Technologie von geringeren Leistungsverlusten bei hohen Frequenzen zum Tragen. Daher stellen immer mehr Hersteller ihre Produktion von Hochfrequenzschaltern von Silizium auf GaN um. Yole-Analysten erwarten, dass der Markt für GaN-Hochfrequenz-Halbleiterbauelemente von USD 891 Mio. im Jahr 2020 auf USD 2,4 Mrd. im Jahr 2026 mit einem durchschnittlichen jährlichen Wachstum (CAGR) von 18% wachsen wird.

Auch WBG-Leistungsbauelemente aus Siliziumkarbid (SiC) haben im Jahr 2021 ihren Wachstumskurs fortsetzen können. Sie eignen sich besonders für den Einsatz in höheren Leistungs- und Spannungsklassen. Anwendungsbereiche sind vor allem Elektrofahrzeuge und deren Schnell-Ladestationen, aber auch Wandler im Bereich der Photovoltaik und Windenergie und andere elektrische Antriebe. In diesen Anwendungen ermöglicht SiC eine deutliche Reduktion der Wandlungsverluste, was bei Fahrzeugen zu einer größeren Reichweite pro Batterieladung und im Bereich der Energieerzeugung zu einer höheren Menge an abgegebener Energie führt.

Getrieben durch deutlich gesteigertes Bewusstsein der Bedeutung von Energieeffizienz und CO2-Reduktion, sowohl in der Regulatorik als auch im privaten Sektor, haben Fahrzeughersteller weltweit ihre Ziele für die Elektrifizierung des Antriebsstranges angezogen. Dieser Trend wird zunehmend beschleunigt durch den Trend in zahlreichen Staaten, konkrete Daten für einen Stop der Zulassungen oder der Verkäufe von neuen Fahrzeugen mit Verbrenner-Motoren festzulegen.

Aufgrund dieses Trends prognostiziert Yole, dass der Markt für SiC-Bauelemente von derzeit unter USD 1,1 Mrd. auf USD 4,4 Mrd. im Jahre 2026 mit einem CAGR von 32% anwächst. Gemäß den Analysten ist dies insbesondere auf die Entwicklung von Elektroautos und die entsprechende Schnell-Ladeinfrastruktur zurückzuführen.

Rote, orange und gelbe LEDs (ROY-LEDs) werden in Mini LED-Displays unter anderem in Großformat-Farbdisplays für Sportstadien, Flughäfen und Einkaufszentren sowie in Automobilrückleuchten oder für Indoor Farming eingesetzt. Zudem werden zunehmend Fernseher und Monitore im Premiumsegment mit mini-LEDs für die Hintergrundbeleuchtung ausgestattet. Der Markt für Anlagen zur Herstellung von Infrarot- und ROY-LEDs soll sich von 2020 bis 2025 verdoppeln und USD 108 Mio. erreichen (Epitaxy Growth Equipment for More than Moore Devices Report, Yole, 2020). Der Bedarf an weltweit eingesetzter Fläche von direkt emittierenden, großflächigen LED-Display-Wänden wächst gemäß Yole mit durchschnittlich 63% im Jahr zwischen 2017 und 2024.

Der Markt für UV-LEDs (Ultra-Violett Leuchtdioden) ist ein weiteres, spezialisiertes Segment im LED-Markt, das AIXTRON adressiert. UV-LEDs werden für das Aushärten von Kunstoffen und zur Desinfektion von Oberflächen, von zirkulierender Luft und von (Trink-)Wasser eingesetzt. Aufgrund des steigenden Bedarfs an Hygiene wird erwartet, dass dieser Markt in der Zukunft an Bedeutung gewinnt. Der Markt für UV-LEDs wird laut LEDInside (Deep UV LED Application Market and Branding Strategies, LEDInside 2020) mit einer hohen Wachstumsrate von USD 310 Mio. im Jahr 2020 auf USD 1,4 Mrd. im Jahr 2025 anwachsen, das entspricht einem jährlichen Wachstum von 35%.

Das größte Wachstumspotential im LED-Bereich stellt gemäß LEDinside der Markt für Micro LEDs dar. Analysten erwarten den Einsatz von Micro LEDs zunächst in sehr kleinen Displays wie etwa Smartwatches und sehr großen Displays wie etwa großflächige Premium-TVs. Langfristige Einsatzmöglichkeiten bieten darüber hinaus Displays in Smartphones, Tablets und Notebooks. Die Micro LED-Technologie befindet sich derzeit noch im Entwicklungsstadium, so dass die Abschätzungen zur künftigen Marktgröße verschiedener Analysten stark divergieren. So sagt zum Beispiel LEDinside ein Wachstum des Micro LED-Marktes von USD 318 Mio. im Jahr 2020 auf USD 2,9 Mrd. im Jahr 2025 voraus. Mit zunehmender Reife der Micro LED-Technologie erwartet AIXTRON, dass der aktuell noch sehr junge Markt für Micro LEDs sich sowohl technisch als auch kommerziell ausdifferenziert.

Das Volumen der mittels Glasfaserkabel übertragenen Daten wächst nach wie vor exponentiell, angetrieben von der zunehmenden Nutzung von Cloud-Computing und von Internet-Dienstleistungen. Insbesondere die zunehmende Nutzung von Video-on-Demand sowie die Kommunikation vernetzter Geräte über das Internet („Internet-of-Things“) tragen zu steigenden Datenvolumina bei. Neben den Datenvolumina, spielt auch die bei optischer Datenübertragung enorm schnelle Übertragung mit Lichtgeschwindigkeit eine große Rolle. Laser, die auf Anlagen von AIXTRON hergestellt werden, sind wesentliche Bauelemente für die schnelle optische Datenübertragung. Das Anwachsen des weltweiten Datenverkehrs durch die mobile Telekommunikation, die Umstellung auf 5G-Standards und der Datentransfer per Glasfaser erhöhen den Bedarf an Lasern als optische Signalgeber, Photodioden als Empfänger sowie optischen Verstärkern und Schaltern.

Marktforschungsunternehmen wie Yole und Strategies Unlimited erwarten, dass Investitionen in die laserbasierte Kommunikation weiter zunehmen, um den wachsenden Datenverkehr zu ermöglichen. Aus diesem Grund geht das Marktforschungsunternehmen Yole davon aus, dass die Umsätze der in der Telekommunikation eingesetzten Transceivern von 2020 bis 2025 mit einer jährlichen Wachstumsrate von 14 % 14% wachsen wird. Das gesamte Marktvolumen im Jahr 2025 wird von Yole auf über USD 20,9 Mrd. prognostiziert.

Laserbasierte 3D-Sensoren werden häufig in hochwertigen Mobiltelefonen eingesetzt. Seit diese Technologie im Jahr 2017 mit dem iPhone X in den Markt eingeführt wurde, nutzt Apple sie in seinen Smartphones in der dritten Generation und setzt sie nun auch in den Tablet-Baureihen ein. Darüber hinaus statten zunehmend weitere Mobiltelefonhersteller ihre Modelle mit 3D-Sensoren aus. Mit diesen Sensoren kann die Umgebung dreidimensional erfasst werden, was für viele Anwendungen, z.B. der Augmented Reality, wichtig ist. So ist die Unterhaltungselektronik in den nächsten Jahren gemäß dem Marktforschungsunternehmen Yole der wesentliche Nachfragetreiber für laserbasierte 3D-Sensoren. Yole erwartet ein Wachstum für oberflächenemittierende Laser von USD 1,2 Mrd. im Jahr 2021 auf 2,4 Mrd. USD im Jahr 2026, was einer durchschnittlichen jährlichen Wachstumsrate (Compound Annual Growth Rate „CAGR“) von 13,5% entspricht.

Neben den Anwendungsbereichen in der Unterhaltungselektronik werden Kanten- und Oberflächen-emittierende Laser im Bereich der 3D-Sensorik zunehmend in der Industrie und der Automobilbranche verwendet. Yole erwartet bis 2026 eine stark ansteigende Nachfrage für diese Bauelemente vor allem aus der Automobilbranche, als Element zur Distanzmessung in Fahrerassistenzsystemen und in autonomen Fahrzeugen (LiDAR).

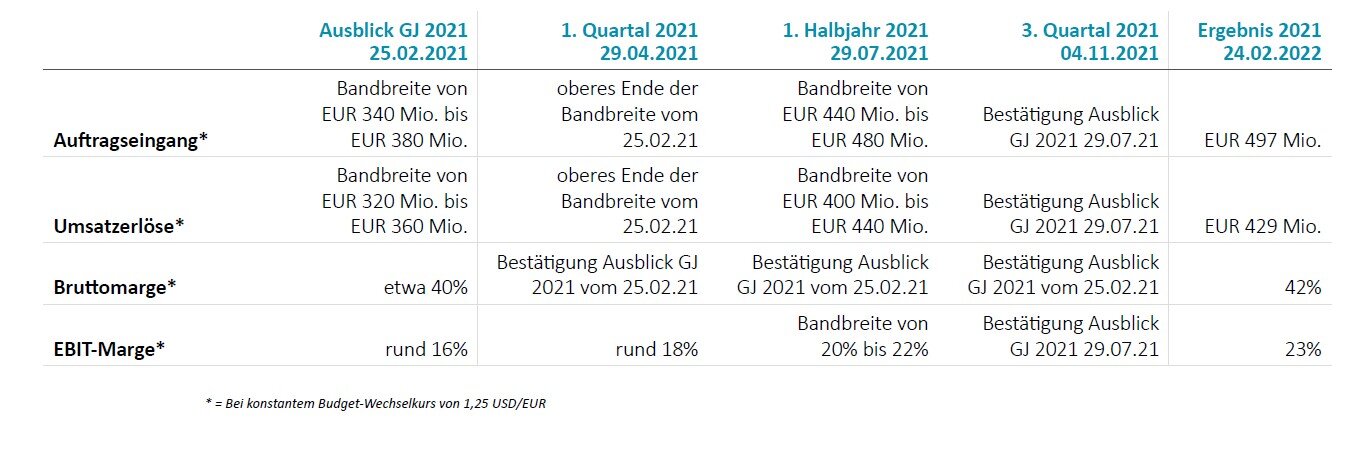

Die weltweite COVID-19-Pandemie hatte im Geschäftsjahr 2021 weiterhin signifikante Auswirkungen auf die Weltwirtschaft und die globalen Lieferketten. Durch früh eingeleitete und konsequent angewendete Schutzmaßnahmen hatte dies jedoch nur geringe Auswirkungen auf die Belegschaft der AIXTRON SE. Auch konnte AIXTRON die Anspannung in den weltweiten Lieferketten durch frühzeitig eingeleitete Gegenmaßnahmen wirksam abfedern, so dass im Jahr 2021 ein Umsatzwachstum von 59% realisiert werden konnte. Dementsprechend konnten wir unsere im Februar 2021 abgegebene und im Jahresverlauf erhöhte Prognose in allen Kennzahlen erneut ausnahmslos erfüllen.

Insbesondere hat eine stark gestiegene Nachfrage nach AIXTRON-Anlagen zur Herstellung von Galliumnitrid (GaN) Leistungsbauelementen das Berichtsjahr geprägt. Auch die weiteren Produkte von AIXTRON haben im Jahr 2021 starke Nachfrage verzeichnet, zum Beispiel Anlagen zur Herstellung von Lasern für die optische Datenkommunikation und 3D-Sensorik, Anlagen für LEDs als auch zunehmend Anlagen für Micro LEDs. Die Kundennachfrage stieg auch bei Anlagen zur Herstellung energieeffizienter Leistungselektronik basierend auf Siliziumkarbid (SiC), ebenso wie bei Anlagen für die Herstellung von Komponenten für die drahtlose Telekommunikation. Mit Aufträgen im Gesamtwert von EUR 497,3 Mio. (2020: EUR 301,4 Mio.) verzeichneten wir im Geschäftsjahr 2021 das höchste Auftragsvolumen seit 2011. Auch die Umsatzerlöse entwickelten sich wie erwartet sehr positiv und lagen mit EUR 429,0 Mio. (2020: EUR 269,2 Mio.) im Rahmen der abgegebenen Prognose und erreichten ebenfalls den höchsten Wert seit 2011. Die erzielte Bruttomarge lag mit 42% leicht über den Erwartungen, vor allem aufgrund des im 4. Quartal stark gestiegenen USD-Kurses. In den gestiegenen Betriebs Aufwendungen von EUR 82,5 Mio. waren neben höheren variablen Vergütungsbestandteilen auch Einmalaufwendungen für unsere Tochtergesellschaft APEVA in Höhe von EUR 3,9 Mio. enthalten. Das operative Ergebnis lag bei EUR 99,0 Mio. bei einer EBIT-Marge von 23% (2020: EUR 34,8 Mio.; 13%). Daraus resultierte ein Jahresüberschuss in Höhe von EUR 94,8 Mio. (2020: EUR 34,5 Mio.). Für das Geschäftsjahr 2021 wurde ein Free Cashflow (Cashflow aus betrieblicher Tätigkeit, bereinigt um Veränderungen bei Finanzanlagen - Investitionen + Erlöse aus Veräußerungen) von EUR 48,7 Mio. (2020: EUR 14,0 Mio.) ausgewiesen.

Im Jahr 2021 hat AIXTRON weiter aktiv an der Erneuerung des Produktportfolios gearbeitet. Die nächste Generation von Anlagen in den Marktsegmenten GaN-Leistungselektronik, SiC-Leistungselektronik und Laser / Micro LED hat große Fortschritte in der Entwicklung gemacht und befindet sich derzeit in der Erprobung bei ersten Kunden. Zudem konnten wir für unsere Anlagentechnologie zur effizienten Großserienfertigung leistungsstarker Siliziumkarbid-Leistungselektronik weitere namhafte Kunden gewinnen wie z.B. Bosch oder Nexperia.

Unsere OLED-Tochtergesellschaft APEVA wurde im zweiten Quartal 2021 zunächst restrukturiert und auf den chinesischen Markt ausgerichtet. Da sich jedoch auch auf diesem Markt die Kunden noch schneller als ursprünglich erwartet für Micro LED als technologische Basis für die Entwicklung der nächsten Generation von Displays entscheiden, haben die Gesellschafter von APEVA beschlossen, nicht weiter in APEVA zu investieren und entsprechende Wertberichtigungen vorzunehmen.

Um auch in der Zukunft eine nachhaltig profitable Entwicklung der AIXTRON-Gruppe zu erreichen, fokussiert sich unser Produktportfolio ausschließlich auf Produktlinien mit einem positiven Ergebnisbeitrag oder solche, die in absehbarer Zeit einen signifikanten Return on Invest (ROI) versprechen.

Im Geschäftsjahr 2021 erhaltene, US-Dollar basierte Auftragseingänge und der Anlagenauftragsbestand wurden jeweils zum Jahres-Budgetkurs von 1,25 USD/EUR erfasst (2020: 1,20 USD/EUR). Ersatzteil- und Serviceaufträge sind im Auftragsbestand nicht enthalten.

Der Gesamtauftragseingang inklusive Ersatzteile & Service lag im Geschäftsjahr 2021 mit EUR 497,3 Mio. deutlich über dem Vorjahreswert. Dies spiegelt die anhaltend starke Nachfrage insbesondere aus der Leistungselektronik, der Datenübertragung und dem Bereich LEDs wider. Im 4. Quartal 2021 lag der Auftragseingang mit EUR 119,7 Mio. um 5% über dem Vorquartal (3. Quartal 2021: EUR 114,2 Mio.).

Der Anlagenauftragsbestand zum 31. Dezember 2021 lag mit EUR 214,6 Mio. ebenfalls über dem Auftragsbestand am Vorjahresende von EUR 150,9 Mio. (Budgetkurs 2021: 1,25 USD/EUR; Budgetkurs 2020: 1,20 USD/EUR). Im Vergleich zum Ende des Vorquartals verringerte sich aufgrund der hohen Anzahl von Auslieferungen im vierten Quartal der Auftragsbestand per Jahresende um 20% (30. September 2021: EUR 267,6 Mio.).

Im Rahmen eines strengen internen Prozesses hat AIXTRON klare Bedingungen definiert, die für die Erfassung von Anlagenaufträgen im Auftragseingang und Auftragsbestand erfüllt sein müssen. Diese Bedingungen umfassen die folgenden Anforderungen:

1. das Vorliegen einer festen schriftlichen Bestellung,

2. den Eingang oder die Absicherung der vereinbarten Anzahlung,

3. die Verfügbarkeit aller für die Lieferung benötigten Dokumente,

4. die Vereinbarung eines vom Kunden bestätigten Lieferdatums.

Darüber hinaus und unter Einbeziehung aktueller Marktbedingungen behält sich der Vorstand das Recht vor, zu prüfen, ob die tatsächliche Umsetzung jedes Auftrags innerhalb eines angemessenen Zeitraums auch hinreichend wahrscheinlich ist. Wenn der Vorstand im Rahmen dieser Prüfung zu dem Schluss kommt, dass die Realisierung eines Auftrags nicht hinreichend wahrscheinlich oder mit einem übermäßig hohen Risiko behaftet ist, wird dieser spezifische Auftrag oder ein Teil dieses Auftrags nicht in den Auftragseingang aufgenommen bzw. so lange von der Erfassung als Auftragseingang und Auftragsbestand ausgeschlossen, bis das Risiko auf ein vertretbares Maß gesunken ist. Der Auftragsbestand wird regelmäßig bewertet und – falls notwendig – entsprechend möglichen Auslieferungsrisiken angepasst.

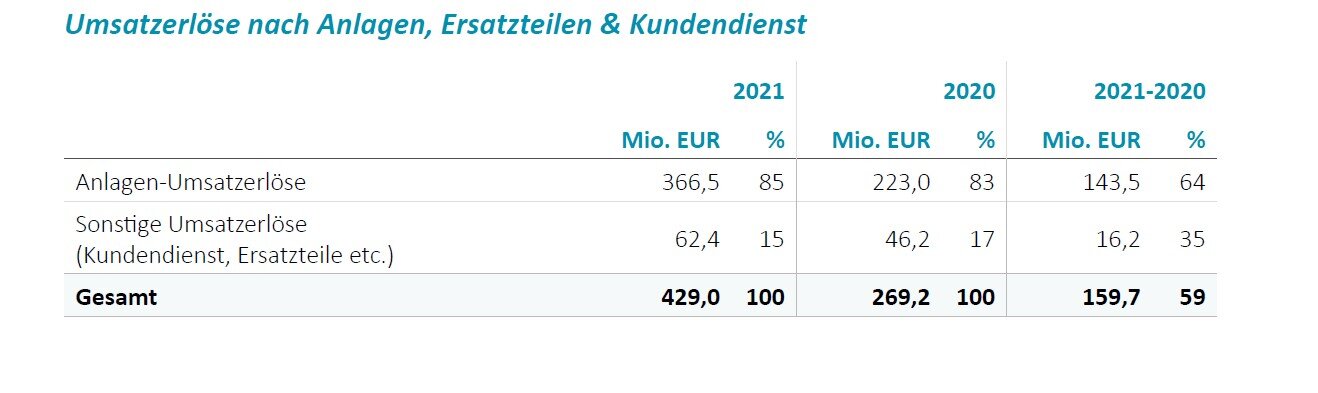

Die Umsatzerlöse im Geschäftsjahr 2021 beliefen sich auf EUR 429,0 Mio. und lagen somit rund 59% über dem Vorjahresniveau (2020: EUR 269,2 Mio.). EUR 62,4 Mio. oder 15% der Umsatzerlöse wurden im Geschäftsjahr 2021 durch den Verkauf von Ersatzteilen und Serviceleistungen erzielt. Die Umsatzerlöse im Geschäft mit MOCVD-Anlagen für stiegen gegenüber dem Vorjahr insgesamt um rund 64%. Insbesondere der starke Anstieg der Nachfrage nach MOCVD-Anlagen zur Herstellung von GaN-Leistungsbauelementen führte zu einer Verdoppelung der Anlagenumsatzerlöse im Bereich der Leistungselektronik. Auch der Bereich Optoelektronik ist gewachsen, insbesondere aufgrund der anhaltend starken Nachfrage aus dem Bereich der optischen Datenübertragung für Glasfasernetzwerke. Aufgrund der Nachfrage insbesondere aus dem Bereich LED-Displays und erster Nachfrage aus dem Bereich der Micro LEDs ist AIXTRON auch in diesem Bereich gewachsen. Die Umsatzanteile entwickelten sich wie folgt: Der Bereich Leistungselektronik trug mit 38% zu den Anlagen-Umsatzerlösen bei, gefolgt vom Bereich Optoelektronik mit 37% und Spezial-LEDs mit 23%.

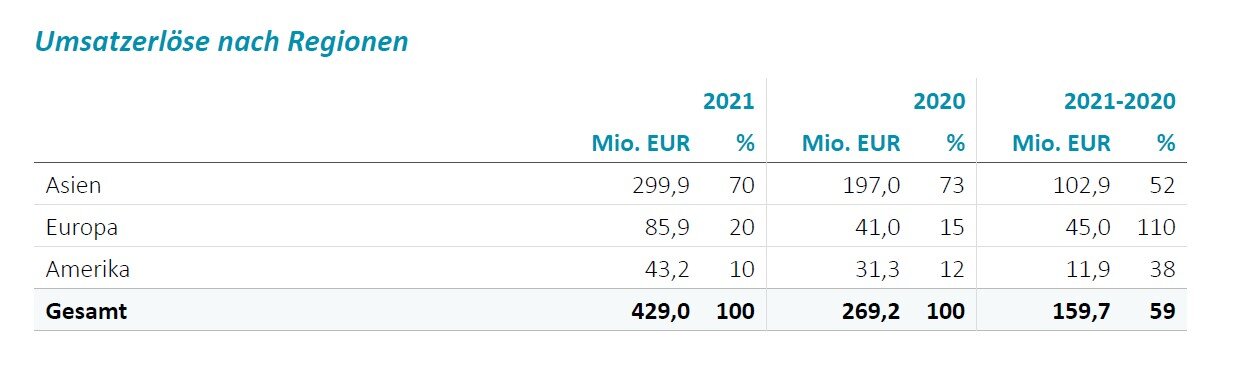

Mit EUR 299,9 Mio. entfiel weiterhin der Hauptanteil der gesamten Umsatzerlöse im Jahr 2021 auf die Nachfrage von Kunden aus Asien. Der geringere Anteil von nicht-asiatischen Kunden ist zurückzuführen auf die regionale Verteilung der Kunden, welche die oben genannten Nachfragetreiber bedienen.

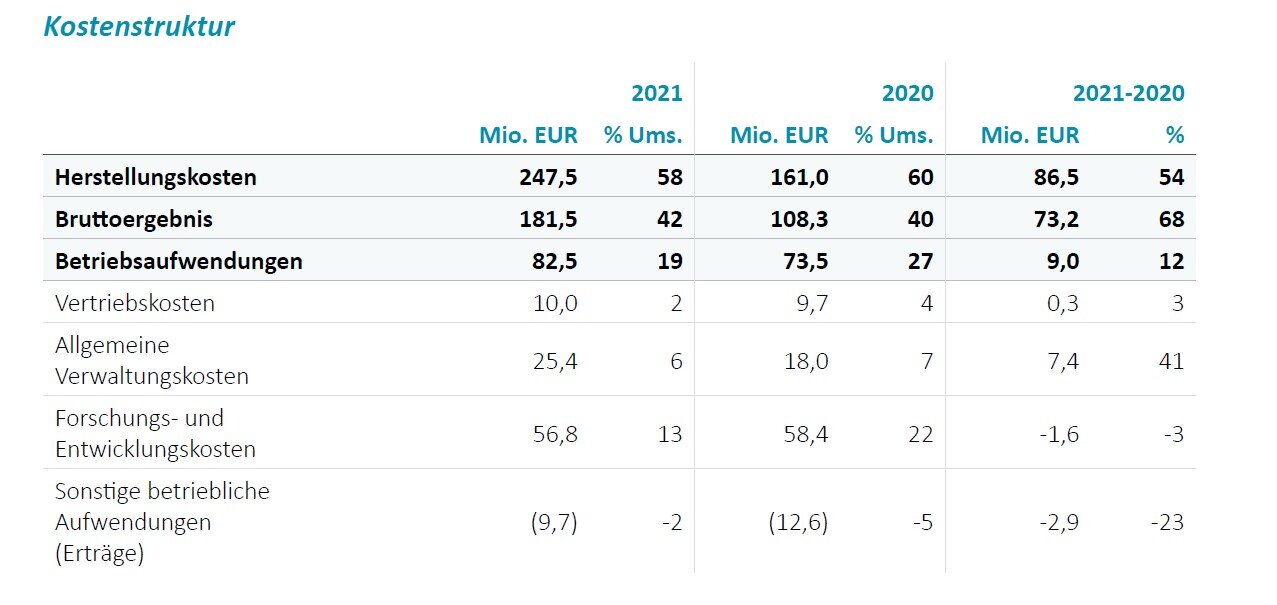

Die Herstellungskosten betrugen im abgelaufenen Geschäftsjahr EUR 247,5 Mio. (2020: EUR 161,0 Mio.) und sanken im Verhältnis zum Umsatz auf 58% (2020: 60%). Dies ist im Wesentlichen auf einen veränderten Produktmix zurückzuführen. Somit ergab sich im Geschäftsjahr ein Bruttoergebnis von EUR 181,5 Mio. was einer Bruttomarge von 42% entspricht.

Die Betriebsaufwendungen haben sich im Geschäftsjahr 2021 absolut gesehen gegenüber dem Vorjahr deutlich erhöht, im Verhältnis zum Umsatz waren sie jedoch rückläufig. In absoluten Zahlen stiegen die Betriebsaufwendungen von EUR 73,5 Mio. im Jahr 2020 auf EUR 82,5 Mio. im abgelaufenen Geschäftsjahr. Zur Steigerung der Betriebsaufwendungen haben höhere variable Vergütungsbestandteile beigetragen. Darüber hinaus sind zusätzliche Restrukturierungsaufwendungen und sonstige Einmalaufwendungen für APEVA in Höhe von insgesamt ca. EUR 3,9 Mio. angefallen. EUR 3,2 Mio. dieser Aufwendungen waren im 2. Quartal 2021 im Zusammenhang mit der Neuausrichtung auf den chinesischen Markt erfasst worden. Aufgrund der schneller als erwarteten Ausrichtung der Kunden in Richtung Micro LED auch auf diesem Markt und der daraus resultierenden Entscheidung, nicht weiter in APEVA zu investieren, fielen weitere Abschreibungen und sonstige Aufwendungen in Höhe von EUR 0,7 Mio. an.

Im Vorjahr hatte zudem ein Sondereffekt aufgrund einer Nutzungsänderung für eine Produktionsstätte zu einem sonstigen betrieblichen Ertrag in Höhe von EUR 2,9 Mio. geführt.

Folgende Einzeleffekte sind dabei zu berücksichtigen:

Die Vertriebs- und Verwaltungskosten lagen im Jahresvergleich mit EUR 35,4 Mio. über dem Vorjahresniveau (2020: EUR 27,7 Mio.). Im Verhältnis zum Umsatz lagen die Vertriebs- und Verwaltungskosten bei 8% (2020: 10%). Die Kostenentwicklung war hauptsächlich auf höhere variable Vergütungsbestandteile zurückzuführen.

Die Forschungs- und Entwicklungskosten, einschließlich der Aufwendungen für die Entwicklungsaktivitäten im Bereich OLED, verringerten sich im Vergleich zum Vorjahr leicht um 3% auf EUR 56,8 Mio. Dies ist vor allem zurückzuführen auf eine Reduktion der Entwicklungskosten für die OLED-Technologie, der nur in geringerem Maße ein Anstieg der Entwicklungskosten von MOCVD-Anlagen der nächsten Generation gegenüberstand.

Die saldierten sonstigen betrieblichen Erträge und Aufwendungen resultierten im Geschäftsjahr 2021 in einem betrieblichen Ertrag in Höhe von EUR 9,7 Mio. (2020: Ertrag von EUR 12,6 Mio.). Der hohe positive Saldo des Vorjahres war wesentlich durch den oben erwähnten Sondereffekt aus der Wertaufholung aufgrund der Nutzungsänderung einer Produktionsstätte beeinflusst (EUR 2,9 Mio.).

Die sonstigen betrieblichen Erträge beinhalten Zuwendungen für öffentlich geförderte Entwicklungsprojekte in Höhe von EUR 8,9 Mio. (2020: EUR 8,1 Mio.).

Im Geschäftsjahr 2021 wurde ein saldierter Währungsgewinn in Höhe von EUR 1,2 Mio. (2020: EUR 0,8 Mio. Verlust) aus Transaktionen in Fremdwährung und Umrechnung von Bilanzpositionen gebucht.

Die Personalkosten im Geschäftsjahr 2021 lagen mit EUR 79,3 Mio. 20% über dem Vorjahr (2020: EUR 66,1 Mio.). Dieser Anstieg geht auf höhere variable Kostenbestandteile sowie die oben erwähnten Restrukturierungsaufwendungen zurück.

Das Betriebsergebnis (EBIT) verbesserte sich im Jahresvergleich um 184% und belief sich im Geschäftsjahr 2021 insgesamt auf EUR 99,0 Mio. (2020: EUR 34,8 Mio.). Daraus resultierte eine EBIT-Marge von 23% (2020: 13%). Diese Entwicklung resultiert im Wesentlichen aus den im Jahresvergleich höheren Umsatzerlösen und der zugehörigen Bruttomarge und ist auf die zuvor beschriebene Geschäfts- und Kostenentwicklung zurückzuführen. Weitere Details können der Konzern-Gewinn- und Verlustrechnung im Konzernabschluss auf Seite 120 entnommen werden.

Das Ergebnis vor Steuern lag 2021 mit EUR 98,9 Mio. deutlich über dem Vorjahresniveau (2020: EUR 35,1 Mio.). Dabei wurde ein Nettofinanzergebnis in Höhe von EUR -0,05 Mio. erzielt.

Im Geschäftsjahr 2021 wies AIXTRON einen Ertragsteueraufwand in Höhe von EUR 4,1 Mio. aus (2020: EUR 0,6 Mio. Aufwand aus Ertragsteuern). Darin enthalten sind Erträge aus der Aktivierung latenter Steuern auf Verlustvorträge in Höhe von EUR 9,6 Mio. aufgrund künftig zu erwartender Gewinne.

Der Konzern-Jahresüberschuss des AIXTRON-Konzerns im Geschäftsjahr 2021 lag bei EUR 94,8 Mio. bzw. 22% der Umsatzerlöse (2020: EUR 34,5 Mio. bzw. 13%).

Die Bilanzsumme zum 31. Dezember 2021 erhöhte sich im Jahresvergleich auf EUR 740,7 Mio. (31. Dezember 2020: EUR 590,4 Mio.). Die vollständige Konzern-Bilanz findet sich im Konzernabschluss auf Seite 122.

Das Sachanlagevermögen zum 31. Dezember 2021 erhöhte sich im Vergleich zum 31. Dezember 2020 auf EUR 74,0 Mio. (EUR 63,5 Mio. zum 31. Dezember 2020), aufgrund gestiegener Investitionen insbesondere in Laboranlagen und -ausstattung.

Der bilanzierte Geschäfts- und Firmenwert lag zum 31. Dezember 2021 bei EUR 72,3 Mio. gegenüber EUR 71,0 Mio. zum Jahresende 2020. Die Differenz ist ausschließlich auf Wechselkursschwankungen zurückzuführen. Es wurden keine Wertminderungen identifiziert. Nähere Informationen zu den Geschäfts- und Firmenwerten finden sich in Anmerkung 12 „Immaterielle Vermögenswerte“ des Konzern-Anhangs.

Die bilanzierten sonstigen immateriellen Vermögenswerte sanken zum 31. Dezember 2021 auf EUR 2,2 Mio., da die Abschreibungen die Investitionen leicht überstiegen (31. Dezember 2020: EUR 2,9 Mio.).

Der Vorratsbestand, inklusive Komponenten und unfertiger Erzeugnisse, erhöhte sich gegenüber dem Vorjahr um EUR 41,6 Mio. auf EUR 120,6 Mio. um (31. Dezember 2020: EUR 79,0 Mio.) und weist damit auf die hohe Anzahl der in den Folgequartalen geplanten Auslieferungen hin. Die Lagerumschlagshäufigkeit zum Ende 2021 lag bei 2,0 (2020: 2,0).

Die Forderungen aus Lieferungen und Leistungen lagen zum 31. Dezember 2021 bei EUR 81,0 Mio. (31. Dezember 2020: EUR 41,3 Mio.) und spiegeln damit das hohe Volumen der Auslieferungen im vierten Quartal 2021 wider. Die aktuelle Außenstandsdauer betrug 23 Tage Ende 2021 gegenüber 18 Tagen Ende 2020.

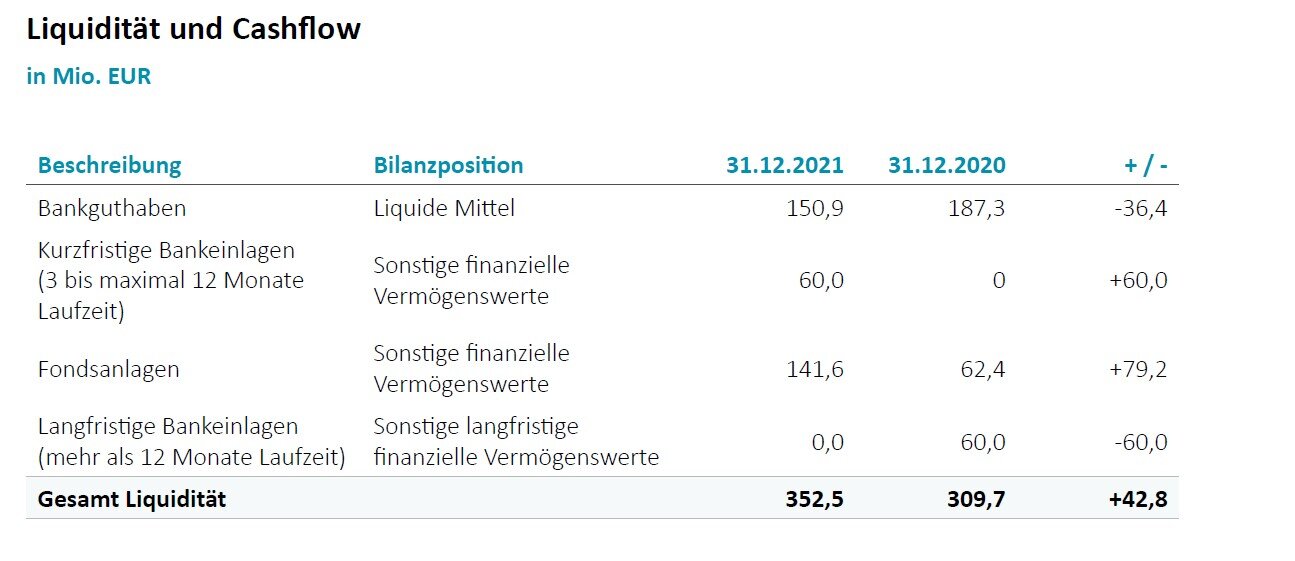

Die liquiden Mittel und finanziellen Vermögenswerte zum 31. Dezember 2021 erhöhten sich auf insgesamt EUR 352,5 Mio. (31. Dezember 2020: EUR 309,7 Mio.). Die Erhöhung ist im Wesentlichen auf das stark gestiegene Jahresergebnis zurückzuführen. Diesem stehen gegenläufige Effekte aus dem Aufbau der Vorräte, hauptsächlich als Folge des Anstiegs des Geschäftsvolumens, sowie aus höheren Forderungen, aufgrund eines überproportional starken Umsatzbeitrags des letzten Quartals, gegenüber.

Die sonstigen finanziellen Vermögenswerte enthalten zum 31. Dezember 2021 Fondsanlagen in Höhe von EUR 141,6 Mio. (31. Dezember 2020: EUR 62,4 Mio.), kurzfristige Bankeinlagen in Höhe von EUR 60,0 Mio. (31. Dezember 2020: EUR 0 Mio.) und langfristige Bankeinlagen in Höhe von EUR 0 Mio. (31. Dezember 2020: EUR 60,0 Mio.). Die zum 31. Dezember 2020 enthaltenen langfristigen Bankeinlagen in Höhe von EUR 60,0 Mio. wurden 2021 in die kurzfristigen finanziellen Vermögenswerte umgegliedert. Siehe hierzu auch die Anmerkung 17 des Konzern-Anhangs.

Die Verbindlichkeiten aus Lieferungen und Leistungen stiegen aufgrund des gestiegenen Einkaufsvolumens auf EUR 19,6 Mio. zum 31. Dezember 2021 (31. Dezember 2020: EUR 10,8 Mio.).

Die Rückstellungen (lang- und kurzfristig) nahmen von EUR 20,2 Mio. zum 31. Dezember 2020 auf EUR 31,8 Mio. zum 31. Dezember 2021 zu. Dies ist zum einen auf eine hohe Anzahl von ausgelieferten Anlagen mit damit verbundenen Rückstellungen für Gewährleistung, zum anderen auf höhere Rückstellungen für variable Vergütungsbestandteile zurückzuführen.

Die erhaltenen Anzahlungen lagen mit EUR 77,0 Mio. zum 31. Dezember 2021 deutlich über dem Vorjahresniveau (31. Dezember 2020: EUR 50,8 Mio.) und spiegeln damit die gegenwärtige positive Auftragslage wider.

Die sonstigen kurzfristigen Verbindlichkeiten enthalten erhaltene Zahlungen für öffentlich geförderte Entwicklungsprojekte und sanken im Vorjahresvergleich leicht auf EUR 6,4 Mio. (31. Dezember 2020: EUR 7,4 Mio.).

AIXTRON verfügt über ein zentrales Finanzmanagement, dessen wichtigstes Ziel die Sicherung der langfristigen Finanzkraft des Konzerns ist. Das Finanzmanagement bei AIXTRON umfasst das Kapitalstrukturmanagement, das Cash- und Liquiditätsmanagement sowie das Management von Währungs- und Investitionsrisiken. Finanzielle Prozesse und Verantwortlichkeiten werden konzernweit festgelegt. Die Investitionspolitik wird vom Aufsichtsrat genehmigt.

Das Kapitalstrukturmanagement zielt darauf ab, eine angemessene Kapitalstruktur für jedes Unternehmen innerhalb des Konzerns festzulegen und gleichzeitig Kosten und Risiken zu minimieren. Eine angemessene Struktur muss den steuerlichen, rechtlichen und kommerziellen Anforderungen entsprechen. Die Gruppe erhöht oder verringert das Kapital innerhalb der Konzerngesellschaften im Einklang mit der strategischen Ausrichtung der Gesellschaften.

Das Liquiditätsmanagement zielt darauf ab, die effektive Verwaltung der Cashflows innerhalb jedes Unternehmens zu gewährleisten. Die zentrale Finanzabteilung und das lokale Management überwachen die Geldströme innerhalb der Gruppe täglich und ergreifen bei Bedarf Korrekturmaßnahmen. Der Finanzierungsbedarf wird aus den Barmitteln innerhalb der Gruppe gedeckt, entweder durch konzerninterne Darlehen oder durch Eigenkapitalveränderungen.

Die Grundsätze der Investitionspolitik werden vom Vorstand festgelegt und vom Aufsichtsrat der AIXTRON SE genehmigt. Überschüssige Barmittel werden von der Finanzabteilung in Übereinstimmung mit dieser Politik investiert. Die Politik erlaubt ausschließlich risikoarme Investitionen.

Aufgrund unserer internationalen Geschäftstätigkeit erzielen wir einen Teil unserer Einnahmen in Fremdwährungen, insbesondere in USD. Das damit verbundene Wechselkursrisiko wird von der zentralen Finanzabteilung beobachtet und im Rahmen des Liquiditätsmanagements berücksichtigt. Spekulative Fremdwährungsgeschäfte werden nicht abgeschlossen.

Im Anlagenbau für die Halbleiterindustrie ist es wesentlich, stets über einen ausreichenden Bestand an liquiden Mitteln zu verfügen, um eine mögliche Geschäftsausweitung schnell finanzieren zu können. Der Finanzmittelbedarf von AIXTRON wird im Allgemeinen durch Mittelzuflüsse aus der laufenden Geschäftstätigkeit gedeckt. Zur Sicherung der weiteren Unternehmensfinanzierung und zur Unterstützung der unverzichtbaren Forschungs- und Entwicklungsaktivitäten kann das Unternehmen auf einen hohen Bestand an liquiden Mitteln und anderen kurzfristigen Anlagen zurückgreifen. Zusätzlich verfügt AIXTRON über die Möglichkeit, falls erforderlich und unter dem Vorbehalt der Zustimmung durch den Aufsichtsrat, Finanzinstrumente am Kapitalmarkt zu emittieren, um zusätzlichen Kapitalbedarf zu decken.

Die Eigenkapitalquote hat sich vor allem aufgrund der gegenüber dem Vorjahr deutlich erhöhten Kundenanzahlungen und der dementsprechend höheren Bilanzsumme leicht verringert und lag zum 31. Dezember 2021 bei 80% gegenüber 84% zum 31. Dezember 2020.

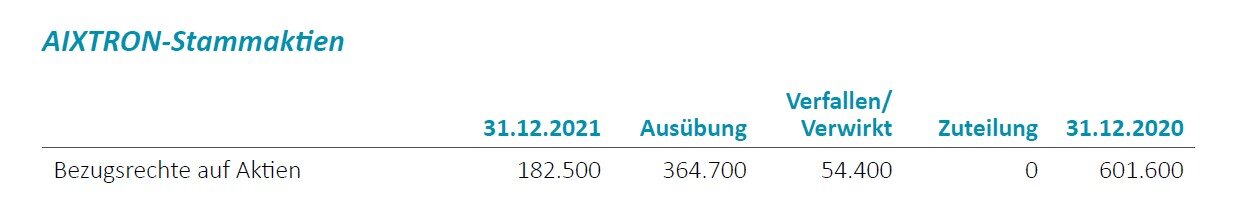

Das Grundkapital der AIXTRON SE belief sich zum 31. Dezember 2021 auf EUR 113.292.020 (31. Dezember 2020: EUR 112.927.320; 31. Dezember 2019: EUR 112.927.320). Es ist eingeteilt in 113.292.020 auf den Namen lautende Stammaktien ohne Nennbetrag mit einem anteiligen Betrag am Grundkapital von EUR 1,00 je Aktie. Alle Aktien sind vollständig eingezahlt. Die Erhöhung des Grundkapitals geht auf die im Geschäftsjahr im Rahmen von Aktienoptionsprogrammen ausgegebenen Aktien zurück. Siehe ergänzend hierzu auch Anmerkung 22 im Konzern-Anhang.

Im Geschäftsjahr 2021 wurden 364.700 Aktienoptionen aus Aktienoptionsprogrammen der Vergangenheit ausgeübt (2020: 0 Optionen) und keine neuen Aktienoptionen ausgegeben (2020: 0 Optionen). Vergleiche hierzu auch Anmerkung 22 im Konzern-Anhang.

Zum 31. Dezember 2021 und 2020 bestanden bei AIXTRON keine Bankverbindlichkeiten.

Zur Absicherung von erhaltenen Anzahlungen für Bestellungen verfügte der Konzern zum 31. Dezember 2021 über Avallinien in Höhe von EUR 70,1 Mio. (2020: EUR 71,8 Mio.), von denen zum Stichtag EUR 24,7 Mio. (2020: EUR 35,3 Mio.) in Anspruch genommen waren.

Im Geschäftsjahr 2021 tätigte AIXTRON Investitionen in Höhe von insgesamt EUR 17,7 Mio. (2020: EUR 9,3 Mio.).

Im Zuge des Wachstums des Konzerns wurden im Geschäftsjahr 2021 EUR 16,4 Mio. (2020: EUR 7,8 Mio.) in Sachanlagen investiert. Diese Investitionen umfassen neben zusätzlichen Versuchs- und Demonstrationsanlagen auch den Ausbau der Produktions- und Entwicklungsflächen. Weitere EUR 1,3 Mio. entfielen auf Investitionen in Finanzanlagen und immaterielle Vermögenswerte einschließlich Softwarelizenzen sowie sonstige langfristige finanzielle Vermögenswerte (2020: EUR 1,4 Mio.).

Für das Geschäftsjahr 2021 wies die Kapitalflussrechnung einen Mittelabfluss aus Investitionstätigkeit aufgrund von Veränderungen von Festgeldanlagen mit einer Laufzeit von mindestens drei Monaten in Höhe von EUR 0 Mio. aus (2020: Abfluss von EUR 32,5 Mio.).

Sämtliche Investitionen der Geschäftsjahre 2021 und 2020 wurden eigenfinanziert.

Der Bestand an liquiden Mitteln inklusive sonstiger finanzieller Vermögenswerte stieg zum 31. Dezember 2021 auf EUR 352,5 Mio. (31. Dezember 2020: EUR 309,7 Mio.). Zum 31. Dezember 2021 enthielten die sonstigen finanziellen Vermögenswerte Fondsanlagen in Höhe von EUR 141,6 Mio. sowie darüber hinaus Bankeinlagen vornehmlich in Euro, mit einer Laufzeit von weniger als zwölf Monaten in Höhe von EUR 60,0 Mio., die aufgrund der Laufzeit im Vorjahr unter sonstigen langfristigen Vermögenswerten ausgewiesen waren und im Geschäftsjahr in die kurzfristigen finanziellen Vermögenswerte umgegliedert wurden (siehe auch „Investitionen“).

Der Zugriff auf die liquiden Mittel der Gesellschaft unterliegt keinen Beschränkungen.

Im Wesentlichen aufgrund der Erhöhung des Bestands an Fondsanlagen belief sich der Cashflow aus betrieblicher Tätigkeit im Geschäftsjahr 2021 auf EUR -13,5 Mio. (2020: EUR -39,2 Mio.). Bereinigt um diesen Effekt wurde ein Cashflow in Höhe von EUR 66,4 Mio. (2020: EUR 23,3 Mio.) erzielt. Dieser resultiert im Wesentlichen aus dem gesteigerten Jahresergebnis. Diesem stehen gegenläufige Effekte aus dem Aufbau der Vorräte sowie dem stichtagsbedingt erhöhten Forderungsbestand gegenüber.

Der Cashflow aus Investitionstätigkeit lag im Geschäftsjahr 2021 bei EUR -17,5 Mio.

(2020: EUR -41,5 Mio.). Dieser Wert ist wesentlich auf Investitionen vor allem in Laboranlagen und -ausstattung zurückzuführen. Im Vorjahr waren im Cashflow aus Investitionstätigkeit Veränderungen von Festgeldanlagen mit einer Laufzeit von mindestens drei Monaten in Höhe von EUR -32,5 Mio. enthalten (Veränderung von Festgeldanlagen 2021: EUR 0,0 Mio.; 2020: EUR -32,5 Mio.). Bereinigt um den Effekt der Veränderungen von Festgeldanlagen hätte der Cashflow aus Investitionstätigkeit 2020 EUR -9,0 Mio. betragen.

Der Cashflow aus Finanzierungstätigkeit belief sich 2021 auf EUR -8,6 Mio. (2020: EUR -0,9 Mio.). Wesentliche Treiber waren die Auszahlung der Dividende in Höhe von EUR -12,3 Mio. (2020: EUR 0) sowie Einzahlungen aus der Ausgabe neuer Aktien im Rahmen von Aktienoptionsprogrammen in Höhe von EUR 4,8 Mio. (2020: EUR 0). Im Jahr 2020 resultierte der Mittelabfluss hauptsächlich aus Rückzahlungen von Leasingverbindlichkeiten.

Der Free Cashflow (Cashflow aus betrieblicher Tätigkeit, bereinigt um Veränderungen bei Finanzanlagen - Investitionen + Erlöse aus Veräußerungen) lag im Geschäftsjahr 2021 bei EUR 48,7 Mio. im Vergleich zu EUR 14,0 Mio. in 2020. Die Differenz gegenüber dem Vorjahr ist hauptsächlich auf das gestiegene Jahresergebnis sowie zum Bilanzstichtag gestiegene Forderungen aus Lieferungen und Leistungen zurückzuführen.

Die für AIXTRON bedeutsamsten Leistungsindikatoren sind Auftragseingang, Umsatzerlöse, Bruttomarge und EBIT-Marge. Diese bilden die Grundlage für die konzernweite operative und strategische Planung. Mithilfe dieser Kennzahlen wird das Ziel verfolgt, profitables Umsatzwachstum mit Kosten- und Vermögenseffizienz zu verbinden, um so eine nachhaltige Wertsteigerung zu erzielen. Damit konzentriert sich AIXTRON nunmehr auf vier maßgebliche Steuerungsgrößen für den Konzern.

Als nicht-finanzielle Leistungsindikatoren werden die Anteile der ökologisch nachhaltigen Umsatzerlöse, Investitionsausgaben (CapEx) und Betriebsausgaben (OpEx) im Sinne der EU-Taxonomie-Verordnung zur internen Unternehmenssteuerung herangezogen.

AIXTRON konzentrierte sich im Geschäftsjahr 2021 weiter auf die erfolgreiche, nachhaltig profitable Bedienung der adressierten Wachstumsmärkte. Zugleich trieb der Konzern die Entwicklungs- und Vertriebsaktivitäten insbesondere für Anlagen im Bereich der Leistungselektronik sowie zur Herstellung von Mini- und Micro LED-Displays voran.

Die Anlagen-Umsatzerlöse lagen 2021 bei EUR 366,5 Mio. Davon entfielen EUR 139,7 Mio. (38%) auf MOCVD/CVD-Anlagen zur Herstellung von Bauelementen für den Bereich Leistungselektronik (GaN/SiC) und EUR 137,0 Mio. (37%) auf MOCVD-Anlagen für den Bereich Optoelektronik (Laser, Solar und Telekom). In den genannten Märkten ist mit weiterem fundamentalem Wachstum zu rechnen, weil moderne Leistungselektronikbauelemente zunehmend aus den Materialien Siliziumkarbid oder Galliumnitrid hergestellt werden und die Verwendung von Lasern in den Bereichen der optischen Datenübertragung und in der 3D-Sensorik weiter zunimmt.

Zusätzlich zu den oben genannten Aktivitäten liegt ein Fokus auf den Kosten sowie den Margenbeiträgen einzelner Umsatzträger. Daneben prüft der Vorstand das Produktportfolio kontinuierlich mit Blick auf sich verändernde Rahmenbedingungen wie etwa Zeitfenster der Markteinführung neuer Technologien oder Bewertung der Produktanforderungen unserer Kunden.

Das Geschäftsjahr 2021 entwickelte sich in allen mit unserer Kerntechnologie adressierten Märkten sehr positiv. Auch für die Zukunft erwartet die Geschäftsleitung hier weiteres Umsatzwachstum, das von den Megatrends Digitalisierung, Elektromobilität, Energieeffizienz und Klimaschutz getragen wird.

Dabei verfügt die AIXTRON-Gruppe weiterhin über eine gesunde Finanzierungsstruktur mit einem hohen Bestand an liquiden Mitteln und ohne jegliche Bankverbindlichkeiten.

Um unseren Aktionären sowie allen anderen Stakeholdern die Möglichkeit zu geben, unsere Geschäftsentwicklung zu verfolgen, veröffentlichen wir unsere Erwartungen für das laufende Jahr jeweils mit der Veröffentlichung des Geschäftsberichts des Vorjahres. Die im Rahmen des Geschäftsberichts 2020 veröffentlichte und im Jahresverlauf mehrfach angepasste Auftragseingangs-, Umsatz , Brutto- und EBIT-Margen-Prognose für das Geschäftsjahr 2021 wurde vollständig erfüllt.

Für die im Geschäftsjahren 2020 und 2021 neu festgelegten nicht-finanziellen Leistungsindikatoren, Energieverbrauch des AIXTRON-Konzerns (gemessen in kWh normiert auf die wichtigsten Verbrauchstreiber) und Weiterbildung der Mitarbeiter des AIXTRON-Konzerns (gemessen in absolvierten Weiterbildungsstunden) wurden Zielgrößen für den Ablauf einer Referenzperiode von jeweils drei Jahren festgelegt. Über diese nicht-finanziellen Leistungsindikatoren kann daher erstmalig mit Ablauf des Geschäftsjahres 2022 im Rahmen eines Plan-Ist-Vergleichs berichtet werden.

Alan Tai

Taiwan/Singapore

Christof Sommerhalter

USA

Christian Geng

Europe

Hisatoshi Hagiwara

Japan

Nam Kyu Lee

South Korea

Wei (William) Song

China

AIXTRON SE (Headquarters)

AIXTRON 24/7 Technical Support Line

AIXTRON Europe

AIXTRON Ltd (UK)

AIXTRON K.K. (Japan)

AIXTRON Korea Co., Ltd.

AIXTRON Taiwan Co., Ltd. (Main Office)

AIXTRON Inc. (USA)

Christoph Pütz

Senior Manager ESG & Sustainability

Christian Ludwig

Vice President Investor Relations & Corporate Communications

Ralf Penner

Senior IR Manager

Prof. Dr. Michael Heuken

Vice President Advanced Technologies

Christian Ludwig

Vice President Investor Relations & Corporate Communications